Как взять кредит на развитие малого бизнеса. Кредит в Сбербанке для ИП на открытие бизнеса с нуля. Кредит предпринимателю без залога и поручителей. Что необходимо для получения кредита

Новое дело всегда требует наличия стартового капитала для реализации того или иного бизнес-плана.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Хорошо, когда будущий бизнесмен имеет некую сумму, достаточную для воплощения своего проекта. Гораздо чаще малый бизнес начинают с нуля, оформляя ссуду на стартовый капитал в банке. Рассмотрим, как происходит оформление кредита для старта малого бизнеса с нуля.

Цели, на которые банк может выдать деньги

Банк вправе выдать благонадежному заемщику ссуду на развитие бизнеса.

Согласно сложившейся практике в данном сегменте банковских продуктов, доверием пользуются следующие цели заимствования:

- Коммерческая ипотека или ссуда на строительство. Все, что новое предприятие купит в качестве активов, можно заложить банку: землю, здания, сооружения. Как правило, данная категория займов выдается при первоначальном взносе около 10-20% от суммы займа. Обязательным условием становится страхование предмета залога. Срок возврата — 5-15 лет.

- Покупка транспорта и оборудования. Залогом по займу выступает приобретаемый транспорт, оборудование. Предпринимателю придется передать в виде первоначального взноса банку 10-30% от суммы ссуды, но иногда и больше. Срок возврата денег 3-7 лет.

- Новый инвестиционный проект в рамках уже существующего успешного предприятия, расширение бизнеса. Потребуется подтвердить благонадежность показателями рентабельности компании, а также сводками получения прибыли. Банк, скорее всего, потребует дополнительное поручительство. Максимальный срок возврата — 10 лет.

- Гарантия договоренности по коммерческому контракту, или же ссуда в форме банковской гарантии на выполнение госзаказа. Банк тщательно проверяет благонадежность компании, выполняет запрос на залог или на поручительство. Срок погашения ссуды зависит от сроков исполнения всех взятых компанией обязательств (от 0,5 до 1 года, либо до 3 лет). Обязательным требованием становится страхование активов и залог всех товаров (), которые находятся в обороте компании.

- Старт с нуля или покупка франшизы. Предприниматель должен показать бизнес-план, подтвердить собственные вложения, представить обеспечение в виде надежного поручительства. Обычно срок ссуды не превышает 5 лет, а сам заемщик имеет возможность один раз в течение срока ссуды взять кредитные каникулы на срок до 6 месяцев, в течение которых он станет погашать лишь проценты по ссуде, но не основную сумму займа.

Банковские программы

Сравнительный анализ предложений крупнейших банков страны для малого бизнеса, показывает, что бизнесменам предлагаются очень разные условия получения ссуд, из которых каждый может выбрать программу по своим возможностям.

Таблица. Программы кредитования малого бизнеса в банках РФ по состоянию на 01.07.2016 г.

Кредит малому бизнесу с нуля от государства

Сегодня государство предоставляет бизнесменам, открывающим новое дело с нуля, три главных возможности получения ссуды, а также , разворачиваемого в приоритетных отраслях экономики (гранты).

Вариант 1. Микрофинансирование

Минэкономразвития РФ реализует госпрограмму поддержки малого предпринимательства, в соответствии с По этой госпрограмме бизнесмен может получить деньги на развитие своего бизнеса через Фонд поддержки СМП.

Отделения Фонда есть в каждом регионе, сам Фонд — некоммерческая организация. Успех в получении государственного микрозайма зависит главным образом от полноты представленного пакета документов.

Минэкономразвития РФ предоставляет микрозаймы на следующих условиях:

- Займ в размере от 50 до 1000 тыс. руб. (максимальная сумма определяется по каждому региону).

- Период возврата — 3-12 месяцев.

- Процентная ставка определяется по каждому региону, в среднем — около 10% годовых.

- Обеспечением по займу являются: банковская гарантия, поручительство, залог.

Вариант 2. Поручительство

Фонд поддержки СМП (от лица государства) выступает поручителем при оформлении займа предпринимателю в аккредитованных коммерческих банках. Каждый такой банк заключает с Фондом договор о сотрудничестве в рамках реализации госпрограммы поддержки СМП.

Чтобы бизнесмену получить кредит на открытие малого бизнеса в Сбербанке или ином, ему потребуется:

- Обратиться в местное отделение Фонда поддержки СМП, чтобы получить перечень банков-участников госпрограммы.

- Выбрать подходящий банк.

- Подать в этот банк пакет документов.

- Если банк одобрит поданную заявку, получить в Фонде поручительство для обеспечения ссуды.

Таблица. Предложения российских банков по кредитованию СМП в рамках госпрограммы по состоянию на 01.07.2016 г.

Вариант 3. Безвозвратная ссуда от государства

Самый привлекательный для любого бизнесмена вариант — субсидия, поскольку эти деньги возвращать не нужно.

Реализуется программа через Федеральную службу по труду и занятости. Получить госсубсидию можно следующим путем:

- Зарегистрироваться в местном Центре занятости в качестве безработного. Заполнить анкету, где указать, что требуется помощь Центра в организации собственного дела.

- Пройти психологический тест в Центре.

- Подписать договор с Государственной службой занятости.

- В соответствии с выданным Центром направлением пройти обучение предпринимательским основам.

- Сформулировать бизнес-план и подать его в Центр.

- Зарегистрировать на свое имя предприятие или ИП.

- Получить госсубсидию на бизнес в банке.

Данная субсидия может быть потрачена на цели, озвученные в бизнес-плане. Если будет установлено, что деньги потрачены на другие цели, придется вернуть субсидию в полном объеме. За каждый потраченный рубль потребуется отчитаться чеками, накладными, квитанциями.

Если новое дело связано с сельским хозяйством, воплощением новейшей разработки науки или техники, то можно получить грант — целевое государственное финансирование малого бизнеса. В аккредитованных банках, в частности, выдаются , разворачивающим свое дело с нуля.

Обстоятельства, повышающие шансы получить деньги

Каждый банк, готовый выдать ссуду на развитие малому бизнесу, выбирает собственную схему работы с клиентами. Требования к заемщикам от банка к банку разнятся, они сами решают, что необходимо предъявить и непременно расскажут заявителю, .

Но есть общие требования, которые действуют в подавляющем большинстве кредитных организаций.

Заемщику потребуется доказать:

- Владение недвижимостью или иными ценными активами. Банк оформит их в качестве залога под ссуду.

- Отсутствие других займов, просроченных долгов.

- Наличие поручительств от физических лиц или организаций.

Если банк соглашается выдать малому бизнесу с нуля деньги без каких-либо поручительств, это должно внушить серьезные сомнения в благонадежности этого банка. Ряд займодателей действительно выдают деньги без поручительств, компенсируя свои риски высокими процентными ставками по выдаваемым ссудам.

Дополнительными факторами, повышающими доверие банка к потенциальному заемщику, являются:

- Регистрация в данном населенном пункте.

- Наличие официально зарегистрированного брака.

- Возраст заемщика менее 45 лет.

- Поручительства со стороны лиц с отличной кредитной историей.

Если будущий бизнесмен желает открыть новое дело по системе франчайзинга, то банк, скорее всего, встретит такой проект благосклонно. Поручителем в таких случаях выступают крупные франчайзинговые компании, которые будут курировать новое дело с самого начала.

Когда оформляется договор, рискуют оба — банк и заемщик. Банк может не вернуть свои деньги, а заемщик рискует переплатить проценты. Чтобы свести к минимуму риск невозврата ссуды, банк тщательно проверяет всех клиентов. Всем, кто желает открыть бизнес с нуля и получить под это деньги в банке, следует быть готовым к прохождению проверок.

Чтобы удостовериться в надежности потенциального заемщика, банки применяют одну из двух самых распространенных методик:

- Экспертное заключение. Его дают эксперты, которым доверяет банк. Они изучают данные о потенциальном заемщике, и выносят субъективное решение.

- Скоринг. Для получения оценки потенциального заемщика применяется сложный алгоритм математических расчетов. Результат получается куда более объективный.

Тщательность проверки напрямую зависит от того, насколько большая сумма требуется клиенту. Рассматривая заявку на большой кредит, банк может расширить пакет документов, который придется подготовить заемщику для получения денег.

Требования к заемщикам и к бизнесу

Перечень требований банка к будущему заемщику сильно зависит от того, кем является заемщик.

Одно дело, когда речь идет о бизнесе уже существующем, о котором можно судить по целому ряду критериев:

- рентабельность;

- размеры полученной за отчетные периоды прибыли;

- темпы роста;

- размеры налоговых отчислений и т.д.

А как быть, когда бизнес открывается с нуля и предыстории его работы не существует? В такой ситуации банк исходит из того, что деньги выдаются конкретному лицу — предпринимателю, поэтому большую часть требований он адресует именно ему. Проверяется не только финансовая состоятельность и семейное положение, эксперты кредитного одела «копают» куда глубже.

Запросы рассылаются всюду, куда только могла попасть информация о заявителе:

- в налоговую;

- базу данных МВД об отсутствии судимости;

- в Пенсионный фонд;

- в те организации, где заемщик когда-либо работал;

- также обязательно проверяется кредитная история в БКИ.

Эти сведения служат отправной точкой в том, будет ли банк изучать бизнес-план или сразу откажется от заявки, так как обнаружит признаки неблагонадежности.

К бизнесу также предъявляется ряд требований:

- Бизнес-план. Он должен быть как можно более прозрачным и реальным. Банк должен увидеть, что будущее дело сразу начнет работать и приносить прибыль. Долгосрочные инвестиции — это не самая удачная идея, так как короткий срок окупаемости вложений — самая лучшая характеристика предлагаемой бизнес-модели.

- Обеспеченность активами . Банк вряд ли выдаст кредит под «пустую поляну». Бизнесмену необходимо где-то развернуть дело, обеспечить себя и будущих работников рабочими местами и средствами производства, а если все-все потребуется купить, тогда потребуется представить веский залог (недвижимость). Иными словами, бизнесмену, не владеющему серьезными активами, либо не выдадут займ, либо предложат найти очень солидных поручителей.

После изучения кандидатуры заемщика и его бизнес-плана, будущий ссудодатель должен получить ответы на вопросы:

- Какая сумма нужна и на что будет потрачена.

- Как будет происходить финансирование — вся сумма разовой выплатой или периодическими платежами.

- Какова будущая прибыль, а также регулярность ее поступления.

- Способен ли будущий бизнес своими доходами покрыть платежи по ссуде.

- Сколько заработает бизнесмен с учетом ежемесячных платежей.

- Возможно ли иное развитие данного проекта.

Пакет документов

Полный список документов, которые потребуется представить в процессе переговоров и на стадии оформления ссуды, зависит от банка.

Но минимальный пакет обязательно состоит из следующих бумаг:

- Паспорт бизнесмена.

- Свидетельство о его регистрации в качестве ИП.

- Если есть, то лицензии на право заниматься определенным видом деятельности.

- Последняя налоговая декларация.

- Все имеющиеся договоры с заказчиками и поставщиками.

- Гарантийные письма поручителей.

- Свидетельства о праве собственности на имущество, которое будет использовано в реализации бизнес-плана.

- Договора аренды помещений, транспорта и иных активов.

- Бизнес-план.

- Правоустанавливающие документы на имущество, которое будет оформлено залогом по кредиту.

- Заявление по форме банка.

Если отказали, что делать и куда обратиться

Получив отказ в определенном банке, не стоит сразу опускать руки и считать, что такое решение — окончательное, а в других банках деньги точно не дадут. Это чаще всего не так. Разумеется, речь не идет о «крайних» случаях, когда банк отказал по причине судимости потенциального заемщика или плохой кредитной истории.

Тут сложно что-то предложить, поскольку, скорее всего, при обращении в другие банки история только повторится. Кстати, каждое обращение банка по поводу того или иного лица в БКИ обязательно там фиксируется. В дальнейшем эта статистика будет видна любому другому банку, который запросит сведения о гражданине.

Слишком большое число запросов прямо укажет на то, что были неоднократные попытки оформить кредит и неоднократные отказы в его предоставлении.

Примечательно также и то, что заставить банковских служащих озвучить причину отказа, не получится. Нет такого требования в законодательстве. Однако, попытаться, конечно, можно. Спросить можно о том, что стало причиной.

Может быть, ответ будет дан, и при этом истинный, а не формальная отписка. Эта информация очень поможет трезво оценить свои шансы при последующих попытках получить займ.

И все же есть два реальных способа получить кредит после отказа банка:

- Обратиться к брокеру. Посредник сам наведет справки и найдет оптимальное предложение, исходя из конкретных условий. Он учтет требующуюся сумму займа, данные заемщика, предложения банков на данный момент, а после поможет добиться скидки на оценку залога. За успешное решение задания клиента брокер получает вознаграждение в размере 1-15% от суммы займа.

- Небанковская ссуда. На рынке работают и другие организации, имеющие право выдавать займы. Процентные ставки в них намного выше, сроки возврата ссуд короче, суммы займов меньше.

Заемщикам, желающим получить нужную сумму для открытия нового дела, важно начать с главного — написать бизнес-план. Далее важно определить, кто будет оформлять кредит: сам автор проекта, или, скажем, партнер.

Вопрос финансирования малого бизнеса всегда стоит достаточно остро. Начинающим предпринимателям достаточно сложно найти стартовый капитал для того, чтобы развернуть предприятие, а взять кредит в банке будет крайне сложно, ведь кредитно-финансовой организации не оказывают доверия начинающим бизнесменам. Тем не менее, для многих начинающих предпринимателей единственный способ найти средства – это взять банковский кредит. На самом деле вопрос довольно сложный, поэтому стоит внимательно рассмотреть, можно ли взять кредит для начинающих ИП с нуля и каким образом это сделать.

Проблемы кредитования и начинающих предпринимателей

Для кредитора партнерство с начинающими предпринимателями экономически нецелесообразно. Основная причина тому – это высокий риск. Проблема в том, что далеко не все начинающие предприниматели могут организовать стабильное и рентабельное предприятие. Если говорить простыми словами, то большой процент начинающих предпринимателей вынуждено закрыть свое предприятие, едва начав работу.

Банки крайне ответственно относятся к кредитованию представителей малого и среднего бизнеса, поэтому к потенциальным заемщикам есть масса требований. Основное из них – это ведение деятельности не менее одного года. При этом банк внимательно рассматривает всю документацию, проверяет прибыльность предприятия и оценивает свои риски. Постольку, поскольку при организации бизнеса с нуля максимум, что может предоставить начинающий предприниматель – это бизнес-план.

Но все же банковское кредитование приобрело в последние годы массовую доступность. А, это значит, при большом желании начинающий предприниматель может взять кредит в банке по специализированным программам или по потребительскому кредитованию. Впрочем, стоит рассмотреть все варианты более подробно.

Не стоит забывать о том, что государство всячески поощряет предпринимательскую деятельность, поэтому предоставляет возможность получить материальную помощь в размере 60000 рублей безвозмездно. Для этого нужно обратиться с документами в центр занятости населения и написать заявление. Очень важно, что для оформления денежных средств понадобится подробный бизнес-план, который нужно будет представить в качестве презентации. Спустя один год за потраченные средства нужно отчитаться.

Предложение от Сбербанка

Кредит для начинающего малого бизнеса в Сбербанке получить практически невозможно, банк тщательно оценивает все свои риски при сотрудничестве с каждым заемщиком. Дело в том, что начинающий индивидуальный предприниматель не является благонадежным заемщиком в глазах банка. Ведь нет никакой гарантии, что его предприятие сможет удержаться на рынки, а, значит, риск невыплаты кредита очень велик.

С другой стороны, банк активно поддерживает молодых предпринимателей, которые работают более одного года и имеют прибыль. Есть один вариант, как получить кредит на начальном этапе, у Сбербанка есть типовые бизнес-планы для начинающих предпринимателей, они разработаны специалистами банка. Если вы желаете получить финансовую поддержку от Сбербанка то вы можете воспользоваться одним из типовых бизнес-планов банка, при этом у заемщика обязательно должен быть первоначальный взнос, условия кредитования индивидуальные.

Другой способ получить деньги в долг от Сбербанка – это воспользоваться франшизой . При покупке франшизы риски предпринимателя минимизированы, ведь организовывать предпринимательскую деятельность будут опытные бизнесмены. По сути, начинающий предприниматель покупает уже готовый продвинутый бренд и модель ведения бизнеса.

Обратите внимание, что вопрос кредитования начинающих предпринимателей строго индивидуален и зависит от множества факторов, потому что помимо оценки риска связанного с предпринимательской деятельностью, банк тщательно изучает личность самого заемщика, его платежеспособность и кредитную историю.

Россельхозбанк

Отличие данного банка заключается в том, что он полностью в государственный, то есть доля участия в нем государственных средств 100%. Банк финансирует предпринимателей в отрасли сельского хозяйства, соответственно, если вы хотите открыть деятельность, связанную с этой отраслью, то вполне можете обратиться к помощи Россельхозбанка.

Что касается предложения для индивидуальных предпринимателей, то банк предлагает несколько кредитных программ, в том числе на пополнение оборотных средств покупку техники и коммерческой недвижимости. Можно ли получить кредит начинающему предпринимателю на этапе планирования, вопрос довольно сложный, скорее всего, банк откажет в предоставлении кредита.

ВТБ 24

Это довольно крупный коммерческий банк, который активно сотрудничает с представителями малого, среднего и крупного бизнеса. Здесь есть несколько кредитных предложений для предпринимателей, но опять же проблема заключается в том, что кредиты предоставляются только действующим предпринимателям, которые готовы подтвердить прибыльность своего предприятия документально.

Источники финансирования для начинающих предпринимателей

Из всего вышесказанного можно сделать определенный вывод, что взять кредит на организацию собственного бизнеса практически невозможно. Дело в том, что банку нужны гарантии, что заемные средства вернутся, и он получит свою прибыль в виде процентов от выданных средств. К большому сожалению, начинающие предприниматели таких гарантий дать не могут соответственно, рассчитывать на банковский кредит не приходится.

Но, тем не менее, есть несколько вариантов, с помощью которых можно начать предпринимательскую деятельность, не имея на то достаточно средств:

- Лизинг – это одна из форм аренды техники и оборудования для предприятий. Услугу предоставляют не только банки, но и компании-производители.

- Потребительский кредит в банке под залог имеющегося жилья.

Рассмотрим оба варианта более детально. Если вы хотите воспользоваться первым вариантом, то есть взять оборудование в лизинг, то, несомненно, это будет наиболее выгодно для вас. Ведь сроки договора гибкие, а выплаты по нему вполне приемлемые. Кроме того, если вы не сможете расплачиваться по обязательствам, то у вас не будет задолженности перед поставщиком услуги, потому что вам просто придется вернуть арендованное оборудование или автотранспорт, соответственно, риски здесь практически отсутствуют.

Потребительский кредит как альтернатива

Итак, если банк кредит для нового ИП не дает по той причине, что несет огромные риски, он дает кредит физическим лицам под залог имеющегося у него жилья. Предложений на рынке финансовых услуг достаточно много. Например, Сбербанк дает потребительский кредит под залог недвижимости под процент от 12 9% в год, при том, что представители малого и среднего бизнеса получают заемные средства в среднем под 15% в год. Для оформления кредита нужно быть в первую очередь физическим лицом, но не индивидуальным предпринимателем. Точнее, можно быть зарегистрированным как индивидуальным предпринимателем, но придется предоставить несколько иной пакет документов. Поэтому если вы хотите воспользоваться кредитной программой под залог недвижимости, сначала оформите займ, а затем можете зарегистрироваться, как индивидуальный предприниматель в налоговой инспекции.

Единственное при этом нужно помнить, что вы несете большой риск потерь, потому что начинающий предприниматель начинает получать стабильный доход спустя несколько месяцев после открытия организации, соответственно, до этого периода нужно оплачивать кредит в соответствии с графиком платежей, чтобы не образовалась просроченной задолженности. Кроме того, для получения кредита нужно предоставлять справку о заработной плате для подтверждения платежеспособности.

Обратите внимание, чтобы увеличить свои шансы на выдачу кредита можно привлечь созаемщиков или состоятельных поручителей.

Кредиты для действующих ИП

Намного проще взять банковский кредит, если вы уже открыли свое предприятие и проработали не менее 3 месяцев. Здесь банки готовы предоставить кредит на различных условиях, например, вы можете взять кредит под залог имеющейся у вас коммерческой недвижимости. Или есть другой вариант, например, вы открыли счет в Сбербанке, значит, здесь вы можете рассчитывать на финансовую поддержку. Кстати, Сбербанк предоставляет кредиты работающим индивидуальным предпринимателям, если срок их деятельности превышает 12 месяцев.

Кредит можно взять на различные цели, например, пополнение оборотных средств, приобретение оборудования, недвижимости, автотранспорта и других активов. Но условия кредитования для индивидуальных предпринимателей также могут значительно отличаться. Если коротко, то процедура оформления кредита для ИП будет выглядеть следующим образом:

- Нужно обратиться с заявлением в банк на выдачу кредита.

- После рассмотрения заявки нужно предоставить отчетные документы, то есть те документы, которые подтверждают ваш доход.

- После оценки документов специалистами банков будет вынесено окончательное решение по сумме кредита и условиях его обслуживания.

- Заемные средства будут перечислены указанным в договоре способом заемщику.

Здесь стоит обратить внимание на тот факт, что документы, подтверждающие прибыль предприятия. Причем нужно предоставлять реальные документы, потому что некоторые предприниматели уклоняется от выплаты налогов и искусственно занижает свой доход. В банк такие документы предоставлять нельзя, в противном случае в кредите будет оказано.

На самом деле, если вы планируете открыть свой бизнес, то не стоит делать это в кредит, потому что есть огромный риск, что выплатить вы его не сможете, потому что предприятие начинает приносить доход не сразу, а платить по договору нужно согласно графику платежей. Отсюда следует, что вы либо будете всю прибыль отдавать в счет уплаты кредита, либо вовсе не сможете его платить, а если он был оформлен под залог личного имущества, в данном варианте вы лишаетесь своей собственности.

Оформлять кредит лучше только тогда, когда предприятие начинает приносить собственный доход. Здесь у вас больше шансов добросовестно исполнять свои кредитные обязательства. На такой вид сотрудничества банк соглашается более охотно, правда, в данном случае все равно, наверняка, потребуется залог в виде личного или коммерческого имущества.

Здесь, наверное, многие потенциальные бизнесмены задаются вопросом, где взять деньги на открытие бизнеса. Вопрос, конечно, довольно сложный, но стоит сразу сказать, что банковский кредит – это не лучший вариант. Есть несколько других способов, например, открыть бизнес по франшизе, здесь банк с большей вероятностью согласиться на финансирование проекта, в связи с отсутствием рисков. Другой вариант – это привлечение частных инвесторов, то есть предпринимателей, которые готовы вложить часть собственных средств на развитие вашего бизнеса только в том случае, если он покажется им перспективным.

Если подвести итог, то кредиты для начинающих индивидуальных предпринимателей оформить будет крайне сложно. К тому же бизнес в кредит – это довольно рискованное мероприятие для обеих сторон, банка и заемщика. Кроме того, есть и другие разумные варианты, например, если вы хотите заняться предпринимательской деятельностью, но не имеете финансовой возможности, можно оформить кредит на покупку готового предприятия, здесь сотрудничество с банком становится более реальным.

На старте развития собственной бизнес структуры, многие сталкиваются с необходимостью крупных финансовых вливаний для раскрутки предприятия до более высокого уровня доходов. Использование специальных кредитных продуктов с невысокой процентной ставкой, позволяет достичь более заметного роста в краткосрочной перспективе.

Взять кредит для ИП на эффективное развитие бизнеса в банках Москвы – это реально!

В 2019 получить деньги для ИП без предоставления залога и поручителей в Москве становится вполне выполнимой задачей. Многие финансовые компании дают зеленый свет начинающим индивидуальным предпринимателям и готовы предоставить дополнительные средства наличными, к примеру, под залог автомобиля, недвижимости.

К банковским учреждениям, которые отличаются лояльным отношением к потенциальным клиентам и готовы выдать кредит для ИП в Москве на приемлемых условиях, можно отнести: Сбербанк, Банк ВТБ, Россельхозбанк, Альфа-Банк, Банк «Открытие».

Успешный бизнес это возможность иметь высокие доходы, независимость и обеспечить будущее для себя и своих детей. Огромность нашей страны и неудовлетворенная потребность в современных услугах и товарах делает такие возможности реальными. Сегодня все больше людей задумываются над открытием собственного бизнеса. Удачная, оригинальная идея, реализованная на рынке, позволяет получать стабильный и, иногда, довольно высокий доход. Но даже при наличии перспективной бизнес-идеи, создание собственного предприятия не такая простая задача. Реализацию любой идеи следует начинать с исследования рынка и анализа необходимых ресурсов для осуществления проекта. Однако, даже рассчитав реальный бизнес-проект, начинающий предприниматель, чаще всего, сталкивается с проблемой отсутствия финансов для его запуска. Деньги нужны для закупки оборудования, сырья, приобретения товаров для розничной торговли и, наконец, для информационной, рекламной раскрутки товара или услуги.

Если вы решили вести бизнес в одиночку и не хотите обращаться к уже действующим предпринимателям, а родственники и коллеги не в состоянии оказать вам помощь, то единственным выходом из ситуации является получение кредита. Однако, если вы без подготовки обратитесь за банковским кредитом, то, скорее всего, получите отказ.

Как взять кредит на открытие малого бизнеса с нуля?

По телевидению, в прессе и просто на уличных объявлениях можно часто видеть предложения кредитов на развитие малого бизнеса с нуля. Однако, для того чтобы получить такие средства, необходимо преодолеть определенные бюрократические процедуры. Особенно трудно это сделать при отсутствии залоговых инструментов и длительной кредитной истории. Тем не менее, получить сегодня необходимые средства на достаточно выгодных условиях это вполне реальная задача.

Многие предприниматели не обращаются в кредитные учреждения, опасаясь попасть в «финансовую кабалу».

Безусловно, риск всегда присутствует в бизнесе, но если вы имеете реальный бизнес-план, то займ в банке может стать удачным стартом. Ваш статус как предпринимателя не играет существенной роли. Займы выдаются индивидуальным предпринимателям, обществам с ограниченной ответственностью, акционерным обществам. Выбранная вами форма налогообложения также не играет существенной роли. С каким банком лучше всего сотрудничать? Существует универсальный совет – попробуйте обратиться к тому банку, в котором вы уже обслуживались. Если вы уже брали небольшие потребительские кредиты и вовремя их отдавали, имели депозитные счета или получали зарплату, то банк отнесется к вам с большим доверием. Перед обращением в банк подготовьте первичную информацию по вашему проекту. Очень внимательно отнеситесь к обоснованию самой суммы кредита. Получить для открытия бизнеса несколько десятков миллионов рублей без залога и поручительства это малореальная задача. Но кредит на открытие бизнеса с нуля без залога в сумме нескольких сотен тысяч или одного-двух миллионов рублей вполне реален. Обычно банки выдают такие займы на срок от трех до пяти лет.

Предпринимательство интересует российских граждан все больше. Люди разрабатывают собственные идеи для успешного развития. Стартовый капитал для реализации есть не у всех. Отсутствие собственных денег может свести на нет все старания и стремления человека. Но отчаиваться в подобной ситуации не нужно. Российские банки предлагают предпринимателям различные виды займов для развития собственного дела. Нужно только разобраться с тем, где взять кредит на открытие бизнеса.

Необходимость использования заемных средств

Малое предпринимательство нуждается в финансовых вложениях. Более 200 миллиардов рублей необходимо для развития этого сегмента рынка. Наличие финансовых активов позволяет ускорить темпы развития, производства. Увеличивается и положительный эффект от использования заемных денег.

Получение кредита в банке - не единственный способ финансирования. В России функционирует около 150 микрофинансовых организаций. Привлечение частных инвесторов - еще один способ получения нужных средств. Использование своих пассивов наиболее выгодный вариант, но не всегда у человека они есть.

Оформление кредита в банке является наиболее безопасным способом получения заемных средств. Такой вид финансирования позволяет дополнительно получать помощь и от государства.

Решение не использовать кредитные средства часто является неэффективным, ведь производственные мощности используются не в полном объеме.

Факторы, положительно влияющие на решение банка

Предприниматели - это клиенты банков. Любое финансовое учреждение, принимая решение о выдаче займа, оценивает уровень возможного риска. Если он слишком высок, то деньги получить на выгодных условиях не удастся.

Чтобы увеличить свои шансы на получение займа, клиент должен обеспечить выполнение максимального количества следующих требований:

- наличие четкого бизнес-плана;

- наличие постоянного дохода (бизнесмен может иметь основное место работы, а ИП рассматривать в качестве нового источника средств);

- положительная кредитная история;

- отсутствие непогашенных займов;

- наличие постоянной регистрации;

- наличие недвижимости.

Есть некоторые нюансы, зависящие от характера оформляемого кредита. Получить кредит на открытие бизнеса с нуля человек может следующими путями:

- Используя статус физического лица;

- Выступая в качестве ИП.

Каждый из них имеет свои особенности, доступные суммы кредитования, механизм действия.

Кредит физическому лицу

Этот вид кредитования не обеспечит будущего предпринимателя большой суммой денег. Но если для открытия своего бизнеса будет достаточно нескольких сотен или миллионов рублей, то этот вариант будет наиболее предпочтительным. Получить деньги взаймы удастся одним из следующих способов:

- Оформление экспресс-кредита . Деньги выдаются клиенту уже в течение суток. Иногда заявка рассматривается менее часа. Недостатком такого займа является высокая процентная ставка. Зато для оформления требуется минимум бумаг. Обычно это паспорт и еще один документ, удостоверяющий личность.

- Кредит по поручительству . Более низкие процентные ставки объясняются наличием обеспечения. В случае неплатежеспособности заемщика, средства за него выплачивает поручитель. Сложность заключается в поиске человека, готового поручиться за будущего бизнесмена.

- Кредит под залог недвижимости . Получить его удастся только тем, кто имеет в собственности квартиру, дом или иной объект. Процентные ставки по этому виду займа обычно самые выгодные.

Пять наиболее выгодных предложений кредитов физическим лицам

Если человеку небольшой суммы будет достаточно, то он может обратить внимание на следующие предложения, сформированные в порядке возрастания процентной ставки:

|

Название банка |

Процентная ставка (%) |

Сумма займа (рубли) |

Срок кредитования (года) |

Наличие обеспечения |

|

|

Восточный Экспресс Банк |

300 000 - 15 000 000 |

Поручительство физических лиц или залог недвижимости |

Наличие работы (стаж на текущем месте от 3 месяцев), уровень заработной платы от 30 000 рублей, подтверждать доходы не нужно |

||

|

50 000 - 300 000 |

Не требуется |

Представление справки о доходах (2-НДФЛ или 3-НДФЛ) |

|||

|

Абсолют Банк |

500 000 - 15 000 000 |

Залог недвижимости |

Наличие постоянной работы (непрерывный стаж от полугода), общий стаж от 1 года, подтверждение уровня доходов |

||

|

Локо Банк |

300 000 - 5 000 000 |

Залог иностранного автомобиля или иное обеспечение |

Общий стаж работы от 3 лет, регистрация в регионе банка, непрерывный стаж на текущем месте работы от 4 месяцев, подтверждать уровень дохода не требуется |

||

|

Промсвязьбанк |

1 000 000 - 10 000 000 |

Поручительство или залоговое имущество |

Общий стаж работы от 1 года, стаж на текущем месте работы не менее 4 месяцев, регистрация в регионе обращения, обязательное подтверждение дохода |

Это лишь часть доступных вариантов кредитования физических лиц. Осуществлять подбор нужно исходя из собственных возможностей.

Кредит индивидуальному предпринимателю

Есть и целевые кредиты на открытие малого бизнеса с нуля. Получить их несколько сложнее, чем обычные потребительские займы. Банки используют этот тип кредитования неохотно из-за повышенного риска. Ведь у предпринимателя, который только открывает свое дело, финансовое положение нестабильное, неизвестно, будет ли он платежеспособным на протяжении всего периода погашения задолженности.

Некоторые банки наоборот идут навстречу предпринимателям и предлагают им выгодные условия займа. Для получения такого типа кредитования потребуется собрать следующий пакет документов, не считая типовых бумаг вроде паспорта:

- справка о состоянии кредитной истории;

- выписка из ЕГРЮЛ (если предприниматель уже зарегистрирован);

- готовый бизнес-план.

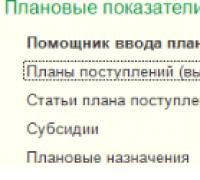

Чем больше нужно денег, тем серьезнее будут требования к потенциальному заемщику. Получить средства быстро при оформлении такого займа не удастся. Банк будет тщательно изучать бизнес-план. В нем необходимо отразить плановые финансовые показатели, информацию о поставщиках, каналах сбыта, деятельности предприятия. От четкости и целостности бизнес-плана во многом будет зависеть окончательное решение.

Увеличить вероятность получения займа можно посредством использования франшизы для открытия бизнеса. Для этого нужно предварительно найти франчайзера или рассмотреть предложения банка, если таковые имеются (Сбербанк, например, выдает большинство кредитов ИП именно по франшизе).

Защищая свой бизнес-проект, нужно доносить информацию уверенно, доступно и понятно. Если идея действительно стоящая, то банк наверняка одобрит заявку.

Три выгодных целевых кредита для бизнеса

Исходя из уровня процентной ставки, можно считать наиболее выгодными предложениями следующие варианты:

|

Название банка |

Цель кредита |

Процентная ставка (%) |

Сумма займа (рубли) |

Срок кредитования |

Наличие обеспечения |

Требования |

|

Покупка оборудования |

300 000 - 170 000 000 |

6 месяцев - 5 лет |

Приобретаемое оборудование, поручительство |

ИП или ЮЛ, наличие бизнес-плана |

||

|

ЮниКредит Банк |

Покупка коммерческой недвижимости, ТС, оборудования |

500 000 - 47 000 000 |

ИП или ЮЛ, возраст от 21 до 65 лет, положительная КИ, отсутствие задолженностей |

|||

|

Центр-Инвест |

Открытие собственного бизнеса |

50 000 - 3 000 000 |

1 месяц - 3 года |

Залог имущества или поручительство физических лиц |

Субъекты малого или среднего предпринимательства, наличие бизнес-плана |

Это всего лишь несколько предложений из множества вариантов кредитования. В зависимости от целей, можно подобрать узконаправленный заем.

Можно обратиться в органы государственной поддержки за получением дополнительного финансирования. Но тут нужно быть готовым к тому, что требования к предпринимателю будут очень высокими. Потребуется собирать и достаточно много документов, составлять бизнес-план, информировать о затратах.