Московский кредитный банк может закрыться. Карточка банка: Московский кредитный банк Центральный банк мкб

Московский кредитный банк (МКБ) - что происходит с банком сегодня? Какие последние новости на октябрь 2018 года? Стоит ли опасаться банкроства и отзыва лицензии?

Что происходит с банком МКБ в 2018 году?

В конце сентября агентство "Эксперт РА" установило рейтинг Московского кредитного банка "под наблюдением". Причиной этому стал сбой в его работе, который длится вторую неделю. Банк могут отправить на санацию?

Статус МКБ от РА "Эксперт" установлен "под наблюдением". Об этом сообщил корреспондент The Moscow Post. Банк лихорадит вторую неделю. Страсти на банковских форумах кипят. Клиенты не могли даже войти в личные кабинеты. И самое странное - владелец банка Роман Авдеев никак не комментирует сбой. Может быть, Авдеева уже нет в России? Неужели скоро МКБ может быть отправлен в Фонд консолидации банковского сектора (ФКСН).

МКБ неумело пытается погасить скандал, объясняя, что сам отключил свои онлайн-серверы. А клиентов почему забыл об этом предупредить?

Любая уважающая себя и своих клиентов кредитная организация в таких случаях рассылает SMS с предупреждением о возможных проблемах. Если этого не произошло, то можно сделать вывод, что на своих клиентов МКБ наплевать. На собственную репутацию, видимо, тоже. Может быть, руководство банка уже знает, что дни его могут быть сочтены?

МКБ - санация, отзыв лицензии, банкроство?

В сентябре стало известно, что международное агентство Fitch грозит крупным российским банкам из ТОП-10 введением новых санкций. Под них вполне может попасть МКБ, который плотно завязан с "Роснефтью" Игоря Сечина, которые уже находятся под санкциями. А ведь о том, что это может случиться, предупреждали давно. Однако у МКБ, видимо, не было никакого выхода - либо отправиться на санацию, либо "лечь" под "Роснефть".

Fitch откровенно издевается над банкирами из МКБ. Агентство после сбоя в банке попросило его руководство прокомментировать возможность санации МКБ и последствия этого для российской экономики. Вместо комментария в сети появилась статья, что Fitch признает наличие проблем в банке с качеством активов, но ситуация улучшается. Кто бы в этом сомневался!

МКБ занимает 7-е место среди российских банков. А вчера стало известно, что он вошел в десятку крупнейших банков по рублевым вкладам населения. Успокоит ли клиентов банка эта, вероятно, заказная информация? На нее же можно и с другой стороны посмотреть. Вклады российских граждан, возможно, подвергаются большой опасности. Может быть надо забирать деньги из МКБ пока еще не поздно?

Вот пост на форуме "Банки.ру" клиента, который возмущен работой банка. Пост был сделан 25 сентября.

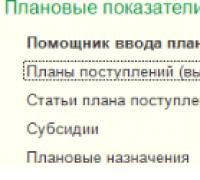

А вот такую картинку видели многие клиенты МКБ в течение недели.

Больше всего пугает, что молчит владелец банка Роман Авдеев. Любой банкир в такой ситуации должен был бы лично успокоить клиентов и вкладчиков банка через СМИ. Однако этого не происходит. Возможно, что своим молчанием Авдеев хотел подчеркнуть незначительность происшедшего. И тем самым добился обратного эффекта - репутация МКБ повисла на волоске. А в банковском бизнесе репутация - это все!

Хроника пикирующего МКБ?

Многие эксперты говорят о том, что сбой в МКБ произошел из-за недавнего присоединения к нему трижды санируемого банка "Советский". МКБ приобрел его у ЦБ за сущий бесценок - 100 млн руб. Продажа "Советского", вероятно, была частью спасения банка Романа Авдеева. МКБ получил вклады "Советского", а его плохие активы на сумму 34 млрд руб. были проданы АвтоВАЗ банку, с ними продолжит работу фонд проблемных и непрофильных долгов. Получается, что частный банк МКБ спасали за счет государства? С какой бы это стати?

Банк всегда вел рискованную политику. В 2014 г. Авдеев предложил клиентам ставку по депозитам выше, чем средняя на рынке. Это был очень большой риск в кризис. МКБ заработал как "пылесос" и буквально через год занял 11 место среди российских банков. Однако уж тогда АСВ обратило внимание на рискованные действия МКБ. В случае его краха населению потребовалось бы выплатить 150 млрд руб. Проблемы банка особенно ярко проявились в прошлом году.

С сентябре евробонды МКБ упали в цене до 74% при доходности -16%, хотя еще недавно торговались по 95% с доходностью 10.5%. Увеличение доходности свидетельствовало о появление в банке серьезных проблем. Концерн "Россиум" который владеет МКБ заявил, что готов выкупить бонды, чтобы не допустить их дальнейшего обвала. Однако откуда бы он мог взять деньги? На тот момент долг "Россиума" составлял 40 млрд руб. А сам концерн был назван агентством Fitch главной угрозой для МКБ.

Роман Авдеев отдал МКБ "Роснефти"?

Наверное, Авдеев просто "блефовал"? Меньше чем через две недели было объявлено, что бонды выкупит не "Россиум", а сам МКБ, у которого на это, впрочем, тоже денег не было. Такое переменчивое поведение банкира Авдеева можно было назвать вызывающим доверие у клиентов банка? На рынке эксперты в один голос предсказывали скорый крах МКБ. И тут на помощь пришла "Роснефть"!

Ее структуры "Самотлорнефтегаз" и "РН-Няганьнефтегаз" вложили в банк 22 млрд руб. Тогда и стало известно, что "Роснефть" Игоря Сечина является давним партнером МКБ. В 2015 г. банк получил от нее " $300 млн в виде субординированного кредита. На депозитах в банке находится 140 млрд руб. "Роснефти".

Поговаривают, что якобы через МКБ "Роснефть" подключена к банку Московской биржи НКЦ. Компании бесконтрольно выпускает рублевые облигации, а потом может давать их в долг ЦБ, получая взамен рубли. А от НКЦ - доллары. Сам регулятор участвовал в "играх" Авдеева и Сечина? Что на это может сказать глава ЦБ Эльвира Набиуллина? И стоит ли удивляться, что МКБ получил банк "Советский"? Может, МКБ не сумел его "переварить"?

Сейчас банковский рынок застыл в ожидании публикации отчетности МКБ на 1 сентября. В августе активы МКБ уменьшились на 64 млрд руб. Кредитный портфель - на 23 млрд руб. Сумма выданных кредитов предприятиям - на 24 млрд руб. Средства предприятий и организаций - на 14 млрд руб. Прибыль банка за этот год сократилась на 11 млрд руб.

Банковский эксперт Артур Шахов так прокомментировал ситуацию с МКБ: "Ситуация с МКБ может проясниться буквально через несколько дней. И тогда все увидят - был ли действительно технический сбой или проблема совсем в другом. Из банка просто могли вывести крупную суму, что и подтверждает уменьшение размера активов. Вопрос в том, кто ее мог вывести: Сечин или Авдеев. Если это сделал глава МКБ, то, возможно, он уже сбежал из России, что, в принципе, неудивительно нашего банковского рынка. Почему-то всем банкирам, у которых в банках образуются миллиардные дыры, дают сбежать. И это наводит на мысль, что глава ЦБ Эльвира Набиуллина может быть с банкирами в сговоре".

В условиях экономической нестабильности, когда , оценка надежности кредитной организации имеет принципиальное значение и является особенно актуальным вопросом для вкладчиков. Так уж получилось, что за последние годы россияне научились понимать, что банковская система, как никакая другая, крайне чувствительна к экономическим колебаниям.

Многие небольшие российские банки, оказавшись в затруднительном финансовом положении, практически моментально объявляют себя банкротами. Более солидные кредитные организации, даже столкнувшись с определенными трудностями, стараются достойно выйти из кризиса и продолжают выполнять все взятые на себя обязательства даже в условиях экономической нестабильности. В этой публикации мы расскажем, от чего зависит надежность того или иного банка, как ее определить простому обывателю и назовем самые надёжные банки Москвы и России.

Критерии оценки надежности банка

На надежность банка влияет множество показателей, вот основные из них:

- динамика и структура финансового баланса кредитной организации;

- показатели рентабельности (доходности), ликвидности и капитализации банка;

- качество и количество принадлежащих банку активов и других его финансовых ресурсов;

- обеспеченность банка финансовыми средствами для осуществления текущих расчетов.

Впрочем, данные показатели оценки надежности банка вряд ли будут понятны простому вкладчику, поскольку для их анализа требуются особые знания. В этом случае можно обратиться к более доступной и понятной информации, изучив которую можно и без сложных математических подсчетов составить достаточно объективное мнение о надежности банка.

Как определить надёжность банка?

Самыми надежными банками сегодня являются крупные финансовые организации так или иначе связанные с государственным капиталом, в идеале - с непосредственным государственным участием в финансировании. Как показывает практика, достаточно надежными являются банки, входящие в состав крупных финансово-промышленных корпораций и холдингов.

Информацию о собственниках банка, а, значит, и о степени его надежности можно всегда узнать на официальном сайте банка. Там же добросовестные банки размещают годовые отчеты о финансовой деятельности, которые также следует внимательно изучить.

Рейтинги, составленные независимыми рейтинговыми агентствами или другими профессиональными организациями, тоже являются носителями объективной информации о надежности банков. Так, рейтинг надежности банков журнала Forbes составляется на основе размера активов кредитной организации, ее прибыли, капитала и депозитов частных лиц. Помимо этого, он учитывает оценки, выставляемые каждому работающему на российском рынке банку международными агентствами Fitch, Moody"s и Standard&Poor"s.

Рейтинг самых надёжных банков Москвы

Объем активов и объем капитала банка является одним из главных показателей надёжности банка. Самой крупной финансовой организацией России является "Сбербанк России", активы которого превышают 17 миллиардов рублей.

Топ-50 крупнейших московских банков по размеру активов (банки показаны в порядке убывания активов):

- Сбербанк России

- Газпромбанк

- ВТБ24

- ФК Открытие (бывший НОМОС-банк)

- Россельхозбанк

- Альфа-банк

- Банк Москвы

- Национальный Клиринговый центр

- Юникредит Банк

- Промсвязьбанк

- Райффайзенбанк

- Росбанк

- Московский кредитный банк

- Ханты-Мансийский банк Открытие

- Бинбанк

- Русский Стандарт

- Связь-банк

- Ситибанк

- МДМ-банк

- Уралсиб

- Национальный банк "Траст"

- Нордеа-банк

- Московский областной банк

- ИНГ банк

- Хоум Кредит Банк

- Глобэкс

- Банк Зенит

- Петрокоммерц

- СМП банк

- Новикомбанк

- Рост банк

- Абсолют банк

- Возрождение

- Московский индустриальный банк

- Российский капитал

- МТС-банк

- ТрансКапиталБанк

- ОТП-банк

- Кредит Европа Банк

- РосЕвроБанк

- Тинькофф банк

- МСП-банк

- Ренессанс-Кредит

- Дельта-Кредит

- Пересвет

- Росгосстрах Банк

- Инвестторгбанк

- БНП Париба банк

- Финпромбанк

Кстати, порядка 45% всех вкладов физических лиц в России сосредоточены именно в Сбербанке.

Московский Кредитный Банк был учрежден в 1992 году и уже в 1994 году был приобретен структурами Романа Авдеева. В июле 2012 года Европейский банк реконструкции и развития (Великобритания) и Международная финансовая корпорация (США) в результате дополнительной эмиссии акций МКБ получили по 7,5% в уставном капитале кредитной организации, а доля Романа Авдеева, контролирующего банк через многоотраслевой концерн «Россиум», сократилась до 85%. С 2004 года банк является участником системы страхования вкладов. В ноябре 2015 года МКБ закрыл сделку по приобретению АО «НКО «Инкахран», представленного в 22 регионах Российской Федерации, в том числе в Москве и Московской области.

Одним из важнейших событий для банка в 2015 году стало первое публичное предложение акций. В июне 2015 года банк разместил свои акции на Московской бирже в рамках первичного публичного предложения (IPO). По итогам IPO объем привлеченного капитала, исходя из установленной цены на уровне 3,62 рубля за одну акцию, составил 13,2 млрд рублей. В декабре 2015 года банк второй раз вышел на Московскую биржу, разместив дополнительный выпуск акций по цене 3,67 рубля за акцию. В рамках SPO общий объем привлечения составил 16,5 млрд рублей. По итогам двух сделок доля новых миноритарных акционеров превысила 34% уставного капитала банка.

В августе 2016 года стало известно, что Московский Кредитный Банк закрыл сделку по приобретению банка «Сберегательно-кредитного сервиса». Актив был приобретен в целях расширения бизнеса на финансовых рынках и развития нового направления - инвестиционного банкинга.

На текущий момент мажоритарным акционером банка выступает Роман Авдеев, контролирующий 56,07% акций через ООО «Концерн «Россиум». Европейский банк реконструкции и развития владеет долей в 4,01%. Инвестиционная компания «Регион» и связанные с ней физические лица и структуры контролируют в общей сложности 12,88%. Доля группы лиц под контролем Сергея Кобзева владеет 9,43%. Акционерам-миноритариям через номинального держателя АО «НКО «НРД» принадлежит еще 17,59% акций банка.

Бизнес банка и сеть подразделений сконцентрированы в Московском регионе. Общая территориальная сеть на 1 июля 2018 года насчитывала 102 отделения и 26 операционных касс. В июле банк открыл 28 офисов в 16 российских регионах (в том числе в Санкт-Петербурге, Воронеже, Архангельске, Ярославле, Калининграде, Мурманске, Липецке, Твери) на базе бывших отделений банка «Советский» (после отзыва лицензии последнего в начале июля 2018 года его обязательства перед частными вкладчиками были переданы МКБ). Для клиентов кредитной организации установлено 1 100 банкоматов и 6 400 терминалов по приему платежей. В сеть банкоматов банков-партнеров на сегодняшний день входят устройства Альфа-Банка, ЮниКредит Банка и Райффайзенбанка. Численность сотрудников банковской группы МКБ, по данным презентации банка, на октябрь 2018 года составляла 8,7 тыс. сотрудников.

Основным направлением деятельности банка является корпоративный бизнес, на который приходится более 90% совокупного кредитного портфеля. В число корпоративных клиентов на комплексном обслуживании в МКБ входят компании, представляющие такие отрасли, как нефтегазовая, нефтехимическая, финансы, ритейл, производство и продажа продуктов питания, металлургия, алюминиевое производство, телекоммуникации и др. В презентации для инвесторов на октябрь 2018 года банк отмечал, что фокусируется на увеличении в потрфеле доли крупных компаний, в том числе экспортеров.

Исторически банк также работает с крупными московскими оптовыми и розничными торговыми компаниями, которые в связи с интенсивным использованием наличных денежных средств в своем бизнесе прибегают к услугам инкассации банка. Также МКБ обслуживает потребности в услугах инкассации других клиентов и банков, являясь одним из лидеров данного рынка. На конец первого полугодия 2018 года по данному направлению в банке обслуживалось 3 700 клиентов и 174 кредитные организации.

С 2003 года банк успешно осуществляет международную деятельность и активно сотрудничает с международными финансовыми организациями для финансирования целевых проектов. В частности, в 2018 году банк разместил еврооблигации (в феврале) на 500 млн долларов США с купоном 5,55% годовых и погашением в феврале 2023 года, а также привлек синдицированный кредит (в марте) от европейских, американских, ближневосточных и азиатских банков на сумму 400 млн долларов США со сроком погашения через год.

В числе корпоративных клиентов банка в различные периоды были замечены «Автодом», «АЛРОСА», «Вертолеты России», «Верофарм», ДСК «Автобанк», Завод Новых Полимеров «Сенеж», Лебедянский Сахарный Завод, «Мосгаз», «Согаз», «Мегафон», «М. Видео», «Эльдорадо», «Евросеть», цифровой центр «ИОН», «СпортМастер», «ЦентрОбувь», «Копейка», «Магнолия», «ЛЭтуаль», «Иль Де Ботэ», «Формула кино», салоны связи МТС, магазины Группы компаний Х5, рестораны быстрого питания Burger King и другие компании. В 2018 году в числе заемщиков банка упоминались ООО «Мобилиди» (дистрибьютор TM Xiaomi), ГТЛК.

Ранее МКБ принадлежала собственная лизинговая группа компаний «МКБ-Лизинг», однако в июне 2018 года банк продал ее за 1,6 млрд рублей группе компаний «Регион».

По данным презентации на октябрь 2018 года, в банке обслуживалось более 15 тыс. активных корпоративных клиентов и более 1,4 млн розничных клиентов. В розничном направлении банк сфокусирован на нецелевых кредитах, которые формируют 73,2% от совокупного кредитного портфеля. Заметная доля в 22,5% приходится на автокредиты.

В целом услуги банка для корпоративных клиентов включают в себя кредиты в форме овердрафта, кредиты под инкассируемую выручку, финансирование внешнеторговых сделок, факторинговые услуги, эквайринг, РКО и инкассацию. Частным лицам доступны нецелевые кредиты, ипотека, автокредиты, кредитные карты, вклады, РКО, программы индивидуального обслуживания и др.

За январь - август 2018 года объем нетто-активов банка продемонстрировал рост на 6,7% - до 2,04 трлн рублей на 1 сентября 2018 года. Рост активов в пассивной части преимущественно фондировался вкладами физлиц, остатками по межбанковским счетам лоро и собственным капиталом. Прирост данных источников пассивов одновременно позволил банку погасить и часть задолженности по МБК (порядка 8%). В активах ликвидность направлялась в основном на кредитование корпоративных клиентов и вложения в облигации. Часть средств банк также получил за счет погашения портфеля выданных МБК (-81,2%) и сокращения объема высоколиквидных остатков (-20,1%).

Крупнейшим источником фондирования активных операций банка выступают средства предприятий и организаций, формирующие на отчетную дату 35,0% пассивов. Порядка 73% средств корпоративных клиентов представлено средне- и долгосрочными депозитами, еще 14% - депозиты срочностью до 90 дней. На привлеченные МБК приходится 27,8% пассивов. Существенная часть данных средств привлечена на короткие сроки от российских банков, порядка 11% привлечено от зарубежных банков, в том числе в виде синдицированных кредитов. Вклады физлиц занимают 16,9% и в существенной мере привлечены на сроки от одного года до трех лет. Доля остатков на счетах лоро составляет в пассивах 1,6%, собственные долговые обязательства (преимущественно облигации) занимают еще 1,4%. Оставшаяся часть пассивов сформирована собственным капиталом. Клиентская база банка большая и активная, обороты по счетам клиентов в 2018 году в среднем составляли 2,0-2,5 трлн рублей ежемесячно.

Запас достаточности капитала банка в последние годы поддерживается на избыточном уровне и на отчетную дату превышает 20% по нормативу Н1.0 (при регулятивном минимуме в 8%). Тем не менее, достаточность основного капитала (Н1.2), в состав которого не включаются субординированные займы, заметно ниже и составляет 12,4% (при минимуме в 6%), а достаточность базового капитала (Н1.1) и вовсе находится на отметке 8,4% (при минимуме в 4,5%). Достаточность базового капитала уступает на отчетную дату достаточности основного за счет включения в состав последнего бессрочного субординированного займа в виде выпуска еврооблигаций по остаточной стоимости на 49,5 млрд рублей. В состав общего капитала банка включены на отчетную дату еще пять классических субординированных займов в виде выпусков еврооблигаций по общей остаточной стоимости на 107,0 млрд рублей. По одному из выпусков (на 500 млн долларов США) у банка погашение в ноябре 2018 года, по остальным выпускам даты погашения приходились на 2021-2027 годы.

В составе активов доминирует кредитный портфель, на который приходится 83,3% активов нетто, или 1,7 трлн рублей. За рассматриваемый период портфель увеличился на 7,4%. В его составе порядка 95% формируют ссуды корпоративным клиентам. Уровень просроченной задолженности почти не изменился с начала 2018 года и остается довольно низким - 1,6%. Уровень резервирования в несколько раз превышает просрочку и на отчетную дату составляет 6,3% (чуть более 6% на начало 2018 года). Залогом имущества обеспечено чуть более 15% портфеля, что является недостаточным показателем обеспеченности.

Можно отметить хорошую диверсификацию портфеля по отраслям с концентрацией на сильных заемщиках, представляющих нефтегазовый сектор. Так, согласно отчетности по МСФО, на конец первого полугодия 2018 года доля крупнейшего сегмента в виде нефтепереработки/производства и торговли едва превышала 20% от совокупного кредитного портфеля до вычета резервов. Еще порядка 14% приходилось на добычу и торговлю сырой нефтью. Чуть меньшие доли занимали такие отрасли, как строительство и девелопмент, авто-, мототехника и запасные части, сдача недвижимости в аренду, лекарства и медицинские товары, услуги и др.

Портфель ценных бумаг формировал 11% от активов нетто (221,1 млрд рублей), за анализируемый период увеличился практически вдвое. Почти весь портфель представлен облигациями, из которых примерно половина на отчетную дату находилась в залоге по сделкам РЕПО. Оставшаяся «свободная» часть бумаг в основном была сформирована облигациями российских компаний, отечественными госбумагами и еврооблигациями. Обороты по сделкам РЕПО за последние месяцы поддерживались на высоком уровне и составляли порядка 200-500 млрд рублей.

Тем не менее внутримесячные объемы привлечения межбанковских средств на внутреннем рынке существенно превосходят обороты по сделкам РЕПО, что свидетельствует о беззалоговом характере средств, привлекаемых банком на рынке МБК. В частности, за последние месяцы обороты по привлечению ликвидности на внутреннем рынке МБК достигали уровня 2,8-4,9 трлн рублей. Банк выступает активным нетто-заемщиком, а портфель выданных МБК не превышал на отчетную дату 1% от активов. Банк также активен в проведении операций с валютой и является одним из маркетмейкеров рынка.

Высоколиквидные активы (в основном средства в кассе и на корсчете в ЦБ) составляют 3,6% от активов нетто, основные средства - 0,4%, вложения в капиталы других организаций - 0,2%, прочие активы - 1,5%.

За январь - август 2018 года МКБ заработал 912,5 млн рублей прибыли по РСБУ (за аналогичный период 2017 года прибыль составила 4,9 млрд рублей). За весь 2017 год чистая прибыль составила 13,9 млрд рублей. Сокращение чистой прибыли в 2018 году во многом обусловлено убытками от операций с валютой и ценными бумагами, расходами по резервированию и статьями прочих расходов.

Наблюдательный совет: Уильям Оуэнс (председатель), Роман Авдеев, Эндрю Газитуа, Томас Грассе, Андреас Клинген, Лорд Дарсбери (Питер), Сергей Менжинский, Илкка Салонен, Алексей Степаненко, Владимир Чубарь.

Правление: Владимир Чубарь (председатель), Светлана Сасс, Павел Шевчук, Михаил Полунин, Алексей Косяков, Антон Виричев, Алексей Степаненко, Камиль Юсупов, Елена Швед, Олег Борунов, Александр Казначеев.

|

||||||

|

||||||

Исследование финансовой устойчивости банка «Московский Кредитный банк» (МКБ) включает рейтинг надежности «Московского Кредитного банка» (речь о кредитной оценке), анализ информационного поля по банку (публикации в СМИ, отзывы клиентов), данные о владельцах банка.

Цель проведенного обзора - дать ответ на вопрос, надежен ли «Московский Кредитный банк» и не отзовут ли у него лицензию в ближайшее время. Такой анализ будет полезен как и вкладчикам (действующим/потенциальным) банка, так и особенно бизнесу (АО, ЗАО), потери которых при страховом случае АСВ не покрывает.

Экспресс-анализ «Московского Кредитного банка»

Далее вы найдете часть финансовых показателей банка, которые мы использовали при оценке рейтинга надежности «Московского Кредитного банка». Данные взяты на 1 сентября 2017 года и при покупке Вами обзора, будут актуализированы.

Кредитная организация входит в ТОП-10 крупнейших по объему активов банков России. Это можно интерпретировать как положительный фактор с точки зрения устойчивости банка. К кредитной организации применим термин too big to fail. Власти, скорее всего, не дадут банку обанкротиться.

Доля проблемных кредитов в совокупном кредитном портфеле - 2,3%

Доля просроченных займов в общем кредитном портфеле банка заметно ниже среднего уровня по рынку (7%). Это позитивный фактор с точки зрения финансовой устойчивости банка.

Доля вкладов физических лиц в пассивах банка - 18%

Доля средств физических лиц в пассивах банка, - считая как депозиты, так и текущие счета, - весьма небольшая. Говоря о финансовой устойчивости банка, это положительно фактор. В случае форс-мажоров или кризиса, наплыв клиентов, желающих забрать деньги, не должен пошатнуть финансовое положение банка.

Динамика привлечения средств физлиц за последний год - 0,4%

За год деньги населения в банке, - считая депозиты и средства на расчетных счетах, - в денежном выражении изменились минимально. Это нейтрально с точки зрения надежности финансового учреждения.

Уровень рентабельности активов - 0,52%

Доходность банка сильно ниже по отношению к среднему уровню рентабельности по банковскому сектору (2,2-2,4%). Это умеренно негативный фактор с точки зрения надежности банка.

Размер уставного капитала - 23,9 млрд руб.

Уставной капитал банк более чем в 10 раз превышает пороговое значение показателя, установленное Банком России для кредитных организаций (300 млн руб.) Это позитивный сигнал с позиции надежности банка.

Норматив достаточности капитала Н1 - 17,9

Норматив достаточности собственных средств банка Н1.0 у каждого банка по требованию ЦБ должен превышать 8%. В данном случае он заметно выше. Говоря об устойчивости финансовой организации, это умеренно позитивно.

Доля межбанковских кредитов в обязательствах банка - 30,3%

По нашей оценке, уровень межбанковских кредитов в структуре обязательств банка можно считать "нормальным", если он не превышает 20%. В данном случае показатель намного выше. Это негативно с позиции оценки устойчивости банка.

Экспресс-обзор построен исключительно на финансовых показателях, предоставленных банком регулятору. Нередко, банки, потерявшие лицензию, фальсифицировали эти показатели. Для более актуальной и корректной оценке следует рассматривать отчетность «Московского Кредитного банка» вкупе с анализом структуры владения, бенефициаров, топ-менеджмента, отзывов клиентов банка.

Содержание обзора «Московского Кредитного банка»

- Резюме

- Методология анализа

- Глава 1. Обзор банка

- Глава 1.1 Общая информация

- Глава 1.2 Организационная структура группы «Московский Кредитный банк»

- Глава 1.3 История банка

- Глава 1.4 Структура владения и бизнесы ключевых совладельцев «Московского Кредитного банка»

- Глава 1.5 Топ-менеджмент и кадровые перестановки

- Глава 2. Анализ отчетности

- Глава 2.1 Анализ аудированной МСФО отчетности

- Глава 2.2 Выводы из анализа МФСО отчетности

- Глава 2.3 Анализ РСБУ отчетности

- Глава 2.4 Выводы из анализа РСБУ отчетности

- Глава 3. Анализ информационного поля

- Глава 3.1 Анализ отзывов на Банки.ру

- Глава 3.2 Анализ публикаций в СМИ

- Глава 4. Кредитные рейтинги

- Глава 4.1 Рейтинги международных агентств

- Глава 4.2 Рейтинги российских агентств

- Таблица сокращений

Кому полезна оценка рейтинга надежности «Московского Кредитного банка»?

- Кто собирается открывать там вклад (физлицо) или расчетный счет (ИП, АО и другие формы бизнеса)

- Кто уже сотрудничает с банком и опасается отзыва у «Московского Кредитного банка» лицензии

- Кто хотел бы узнать подробнее о данном банке, его владельцах

Ценность обзора: что даст анализ рейтинга надежности «Московского Кредитного банка»?

- Можно ли хранить в банке более 1,4 млн руб, покрываемым страховым случаем АСВ?

- Кто на самом деле владеет и управляет банком?

- Устойчив ли «Московский Кредитный банк» к финансовым потрясениям в банковском секторе и экономике в целом?

Обзор банка «Московский Кредитный банк» готов в базовой версии. После оплаты мы актуализируем его и направляем Вам.

|

|

Банк России опубликовал новый перечень банков, признаваемых системно значимыми. По сравнению с прошлогодней версией в нем есть одно изменение - своеобразный элитный клуб (или «белый список», как его называют сами банкиры) пополнил Московский кредитный банк. Это событие пришлось для МКБ как нельзя кстати - еще недавно ему в числе прочих предсказывали большие проблемы.

Всего в перечне регулятора 11 банков: Сбербанк, ВТБ, Россельхозбанк, Газпромбанк, «Альфа-Банк», Росбанк, ЮниКредит Банк, Промсвязьбанк, «ФК Открытие», Райффайзенбанк и, наконец, Московский кредитный банк. Новичок стал третьей кредитной организацией в списке (наряду с «Альфа-Банком» и Промсвязьбанком), подконтрольной отечественным частным владельцам (еще недавно таковым могло с полным правом считаться и «Открытие», но теперь оно санируется ЦБ и на 75% принадлежит ему).

Основанный в 1992 году МКБ на 56,83% принадлежит инвестиционному концерну «Россиум» бизнесмена Романа Авдеева. Среди крупных акционеров Европейский банк реконструкции и развития (4,54%), а также структуры Бориса Минца и семьи Шишхановых-Гуцериевых (в том числе управляющие компании Бинбанка и НПФ «Сафмар»).

У МКБ есть и дочерняя организация - купленный год назад у Игоря Кима и Германа Цоя банк «Сберегательно-кредитного сервиса» (СКС). Новый владелец собирался превратить его в инвестбанк и развивать на его базе брокерские и инвестиционные услуги (преимущественно через индивидуальный инвестиционный счет). Правда, первые месяцы работы СКС занимался тем, что предоставлял компаниям краткосрочные займы. Финансирование для таких операций он, по большей части, получал за счет сделок прямого РЕПО с ЦБ (подобная стратегия не чужда и МКБ). Это позволило малоизвестному банку быстро нарастить кредитный портфель до 153,7 миллиарда рублей.

Согласно данным на сайте самого банка, его активы за первую половину 2017 года составили почти 1,6 триллиона рублей. Большая часть из них ожидаемо приходится на выданные кредиты, также присутствуют вложения в ценные бумаги. Обязательства равняются 1,43 триллиона рублей: 804 миллиарда лежат на депозитах, 479 миллиардов привлечены на межбанковском рынке и 140,5 миллиарда получены от эмиссии ценных бумаг.

Основные показатели отчетности играют ключевую роль при включении банка в перечень системно значимых. Как говорится в сообщении ЦБ, на 11 кредитных организаций приходится более 60% всех активов банковского сектора. Но ценны не только активы. Правила, по которым составляется список, появились в 2013 году (они основаны на рекомендациях Базельского комитета по банковскому надзору), хотя первый перечень был обнародован только два года спустя.

Основных критериев четыре, и у каждого из них есть свой удельный вес в итоговом показателе. Это доля активов банка в совокупной стоимости активов всей банковской системы (50%), в привлеченных средствах населения (25%), а также в размещенных и привлеченных средствах на межбанковском рынке (по 12,5%). Все эти параметры учитываются при вычислении того самого итогового показателя (в терминологии регулятора - обобщающего результата), который рассчитывается по специальной формуле ЦБ. Чтобы банк признали системно значимым, его обобщающий результат должен иметь долю не меньше 0,17% в совокупном обобщающем результате всего рынка.

Есть и еще одно требование: объем привлеченных банком средств населения должен превышать десять миллиардов рублей. У МКБ только в первом полугодии - 274 миллиарда. Попадание в перечень имеет и плюсы, и минусы. Среди плюсов - особый статус и право на специальную кредитную линию от ЦБ в случае необходимости (такой недавно не воспользовалось «Открытие», после чего попало под санацию). Кроме того, руководство регулятора устами первого зампреда Дмитрия Тулина недавно сообщило, что не собирается в обозримом будущем отзывать лицензии у системно значимых банков. Таким образом, 11 организаций в стране имеют своеобразный иммунитет. К минусам можно отнести повышенные требования, которые предъявляются к банкам из перечня: они касаются показателей краткосрочной ликвидности и достаточности капитала (по нормативам «Базеля III»).

Для МКБ включение в список системно значимых банков особенно важно на фоне августовской истории, в которую он угодил вместе со своими новыми «коллегами». Месяц назад «Альфа-Капитал» рассказал своим клиентам (в закрытой рассылке) о проблемах четырех крупных банков: «Открытия», МКБ, Бинбанка и Промсвязьбанка. «Есть большая вероятность, что ситуация вокруг них может быть окончательно решена уже этой осенью, а не после выборов президента России в 2018 году, как думают многие», - писал аналитик компании.

В первую очередь, он обращал внимание на рискованность покупки субординированных облигаций, которые в случае санации «скорее всего, будут списаны полностью». Но и к другим активам в четырех банках призывал относиться осторожно. На письмо обратили внимание и его фигуранты, и ЦБ. И те, и другие просили проверить, можно ли назвать действия «Альфа-Капитала» примером добросовестной конкуренции. В МКБ утверждали, что положение банка устойчиво: в отличие от «Открытия», у банка стабильные рейтинги от крупнейших агентств, в том числе и «А-» с позитивным прогнозом от АКРА.

В итоге компания отозвала свое письмо, но уже через неделю все то же «Открытие» столкнулось с предсказанными проблемами. ЦБ присмотрелся к массовому оттоку клиентов (совокупно они вывели из «Открытия» более 600 миллиардов рублей), ввел в банк временную администрацию и готовится приступить к санации, которая впервые пройдет по новым правилам - заниматься ей будет не специально отобранный банк, а принадлежащий регулятору Фонд консолидации банковского сектора. Он выкупит новые акции кредитной организации и сосредоточит у себя 75% ее капитала.

Несмотря на проблемы, «Открытие» осталось в перечне системно значимых банков. Как заявила в четверг глава ЦБ Эльвира Набиуллина, именно это и спасло его от повторения судьбы «Югры». «Это один из крупнейших банков в стране, он способен вылечиться и развиваться. Ситуация в нем отражается на многих российских банках, пенсионных фондах и страховых организациях, в отличие от банка "Югра", который даже в случае докапитализации не стал бы жизнеспособным», - сказала главный банкир страны. Также она подтвердила слухи о назначении в «Открытие» бывшего министра финансов и президента ВТБ 24 Михаила Задорнова - после завершения работы временной администрации он возглавит проблемный банк.

«Для банковской системы в целом эта новость, скорее, нейтральная. Для клиентов МКБ она, конечно, положительная. Потому что теперь, если у МКБ действительно возникнут какие-либо финансовые трудности, ЦБ ему поможет и не бросит в трудную минуту, - рассказала «Профилю» замдиректора аналитического департамента Alpari Наталья Мильчакова. - В свете продолжающейся "чистки" одни банки будут неизбежно уходить с рынка, а другие, более надежные, улучшать свои позиции в рейтингах. Сейчас МКБ - один из трех крупнейших в стране негосударственных банков - третий после «Альфа-Банка» и «Открытия» (которое теперь станет государственным). Он попадает под все критерии ЦБ».

По прогнозу аналитика, в будущем в число системно значимых банков может войти Бинбанк. «Однако все будет зависеть от его финансового состояния и умения управлять рисками», - говорит Мильчакова. Сейчас Бинбанк - единственный из упомянутых в письме «Альфа-Капитала», до сих пор не признанный системно значимым. При этом его активы больше, чем у Райффайзенбанка и Росбанка.