Институты инфраструктуры рынка ценных бумаг. Инфраструктура российского рынка ценных бумаг. Инфраструктура рынка ценных бумаг

Денежные средства могут быть вложены в производственную и торговую деятельность, в недвижимость, драгоценные металлы и т. п. Во всех случаях они стечением времени могут принести прибыль, если правильно выбраны направления и условия, на которых вкладываются деньги как капитал. Однако в рассмотренных случаях отсутствует сам процесс предварительного накопления необходимой для инвестиций денежной суммы. Ведь прежде чем вложить капитал, его надо накопить или откуда-нибудь получить. Такой сферой деятельности является финансовая.

Финансовый и фондовый рынок . Основными рынками, на которых функционируют финансово-кредитные отношения, могут быть:

· рынок банковских капиталов;

· рынок ценных бумаг;

· рынок страховых, пенсионных и инвестиционных фондов.

Следует различать рынки, куда можно только инвестировать капитал – первичные рынки , и собственно финансовые рынки, где эти капиталы накапливаются и вкладываются в конечном счёте в первичные рынки. Финансовые рынки – это рынки посредников между первичными владельцами денежных средств и их конечными пользователями .

Однако не все ценные бумаги происходят от денежных капиталов, поэтому рынок ценных бумаг не может в полном объёме быть отнесён к финансовому рынку. В той части, в какой рынок ценных бумаг основывается на деньгах как капитале, он называется фондовым рынком и в этом своём качестве является составной частью финансового рынка. Фондовый рынок образует большую часть рынка ценных бумаг. Оставшийся сектор рынка ценных бумаг – это рынок прочих товарных ценных бумаг .

На рынке ценных бумаг происходит привлечение денежных средств из разных источников и их вложение в различные виды реального капитала.

Привлечение денежных средств может осуществляться за счёт внутренних и внешних источников. К внутренним источникам обычно относятся амортизационные отчисления и прибыль. Основными внешними источниками являются банковские ссуды и средства, полученные от выпуска ценных бумаг. В экономике преобладают внутренние источники, а внешние являются результатом их перераспределения. Свободные денежные средства могут быть инвестированы во многие сферы: производственную и другую хозяйственную деятельность, недвижимость, драгоценные металлы, иностранную валюту, пенсионные и страховые фонды, ценные бумаги, отданы в ссуду или положены под проценты на банковский депозит и т. п. Таким образом, рынок ценных бумаг – одно из многих приложений свободных капиталов , и поэтому ему приходится конкурировать за их привлечение.

Движение денежных средств между рынками вложения капитала происходит в зависимости от ряда факторов:

· уровня доходности рынка;

· условий налогообложения на рынке;

· уровня финансовых и других экономических рисков;

· организации рынка и его удобства для инвестора.

Итак, рынок ценных бумаг – это совокупность экономических отношений, возникающих между различными экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска и обращения ценных бумаг .

Функции и виды рынка ценных бумаг. Рынок ценных бумаг выполняет ряд функций, которые можно разделить на две группы: 1) общерыночные функции, присущие любому рынку, и 2) специфические функции, которые отличают его от остальных рынков.

К общерыночным относятся:

· коммерческая функция , связанная с получением прибыли от операций на данном рынке;

· ценовая функция , при помощи которой обеспечивается процесс формирования рыночных цен, их постоянное движение и т. д.;

· информационная функция , на основе которой рынок производит и доводит до своих участников информацию об объектах торговли;

· регулирующая функция , связанная с созданием правил торговли и участия в ней, порядка разрешения споров между участниками, установлением приоритетов и образованием органов управлении и контроля.

К специфическим можно отнести:

· перераспределительную функцию , обеспечивающую перелив денежных средств между отраслями и сферами деятельности и финансирование дефицита бюджета;

· функцию страхования ценовых и финансовых рисков , или хеджирования, которое осуществляется на основе нового класса производственных ценных бумаг: фьючерсных и опционных контрактов.

Можно выделить следующие виды рынков ценных бумаг:

· первичный и вторичный;

· организованный и неорганизованный;

· биржевой и внебиржевой;

· кассовый и срочный.

1. Первичный рынок – это приобретение ценных бумаг их первыми владельцами. Эта первая стадия процесса реализации ценной бумаги и первое появление ценной бумаги на рынке. Вторичный рынок – это обращение ранее выпущенных ценных бумаг, т. е. совокупность всех актов купли-продажи или других форм перехода ценных бумаг от одного владельца к другому в течение всего срока обращения ценной бумаги.

2. Организованный рынок ценных бумаг представляет собой их обращение на основе правил, установленных органами управления между лицензированными профессиональными посредниками – участниками рынка по поручению других участников. Неорганизованный рынок – это обращение ценных бумаг без соблюдения единых для всех участников рынка правил.

3. Биржевой рынок основан на торговле ценными бумагами на фондовых биржах, поэтому это всегда организованный рынок ценных бумаг, так как торговля на нём ведётся строго по правилам биржи и только между биржевыми посредниками, которые тщательно отбираются среди всех других участников рынка. Внебиржевой рынок – это торговля ценными бумагами, минуя фондовую биржу. Он может быть организованным и неорганизованным. Организованный биржевой рынок основывается на компьютерных системах связи, торговли и обслуживания по ценным бумагам. Неорганизованный внебиржевой рынок связан с куплей-продажей ценных бумаг любыми участниками рынка без соблюдения каких-либо правил.

4. Кассовый рынок ценных бумаг представляет собой рынок с немедленным исполнением сделок в течение одного – двух рабочих дней. Срочный – это рынок, на котором заключаются сделки со сроком исполнения, превышающим два рабочих дня.

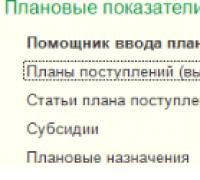

Инфраструктура рынка ценных бумаг. Важнейшую роль в функционировании рынка ценных бумаг играет его инфраструктура, которая способствует заключению сделок и выполняет функции информационной поддержки эмитентов, инвесторов и профессиональных посредников.

К инфраструктуре рынка ценных бумаг относятся :

1) организаторы торговли – биржи и торговые системы, организующие проведение регулярных торгов по ценным бумагам;

2) системы расчётов и учёта прав на ценные бумаги – клиринговые системы, регистраторы и депозитарии, обеспечивающие расчёты по заключённым сделкам, учёт и перерегистрацию прав на ценные бумаги;

3) посредники на рынке ценных бумаг – дилеры и брокеры, оказывающие инвесторам услуги по заключению сделок на рынке;

4) информационно-аналитические системы поддержки инвестиций информационные и рейтинговые агентства, представляющие инвесторам полную информацию о состоянии эмитентов.

Гражданский кодекс РФ даёт юридическое определение ценной бумаги как документа установленной формы и реквизитов, удостоверяющего имущественные права, осуществление и передача которых возможны только при его предъявлении. Данное определение отражает определённую совокупность экономических отношений, возникающих в процессе обращения ценных бумаг.

В условиях рынка его участники вступают между собой в многочисленные отношения, в том числе по поводу передачи денег и товаров. Эти отношения определённым образом фиксируются, оформляются и закрепляются. В этом смысле ценная бумага – это форма фиксации экономических отношений между участниками рынка, которая сама является объектом этих отношений. Заключение любой сделки или соглашения состоит в передаче или купле-продаже ценной бумаги в обмен на деньги или товар. Но ценная бумага – это не деньги и не материальный товар. Её ценность состоит в тех правах, которые она даёт своему владельцу, обменивающему свой товар или деньги на ценную бумагу только в том случае, если он уверен, что эта ценная бумага ничуть не хуже, чем сами деньги или товар. Поскольку деньги и товар – разные формы существования капитала, то экономическое содержание ценной бумаги можно выразить следующим образом.

Под инфраструктурой рынка ценных бумаг понимается совокупность технологий, используемых на рынке для заключения и исполнения сделок, материализованная в различных технических средствах, институтах (организациях), нормах и правилах.

Развитие инфраструктуры идет параллельно с развитием самого рынка, ростом оборотов на нем. Пока число сделок невелико и обороты рынка малы, содержание инфраструктуры обходится дорого, поэтому она остается слабо развитой. По мере роста оборотов выполнение отдельных этапов купли-продажи ценных бумаг становится самостоятельным видом бизнеса.

Каждый участник рынка ценных бумаг должен принимать на себя риски в тех рамках, которые он сочтет нужными, пресекая при этом попытки переложить свой риск на партнера или контрагента по сделке, не заплатив ему за это или не заручившись его согласием. Для организации такого рынка создаются структуры, торгуя в рамках которых участники освобождаются от определенных видов риска. Эти риски принимает на себя инфраструктура рынка. Снижение риска по операциям с ценными бумагами влечет снижение их доходности.

Задачи инфраструктуры рынка ценных бумаг: управление рисками на рынке ценных бумаг; снижение удельной стоимости проведения операций. Роль инфраструктуры в управлении риском:

Отделить разные виды риска друг от друга и позволить переложить определенные виды рисков на инфраструктуру;

Определять лицо, ответственное за реализацию риска, и возлагать на него ответственность за причиненные им убытки.

Рынок ценных бумаг можно условно разделить на несколько сегментов, которые тоже называются рынками. Они характеризуются специфическими условиями, участниками торговли, ценными бумагами, обращающимися на них. Классификация рынка ценных бумаг по уровню организации торговли, включая требования к участникам торговли, обращающимся инструментам, разделяет рынок ценных бумаг на биржевой и внебиржевой рынки.

Наиболее развитым является биржевой рынок. Он характеризуется большими оборотами, которые позволяют создать высокоэффективную инфраструктуру, способную принять на себя большую часть рисков и существенно ускорить сделки. Платой за это является строгая стандартизация сделки, жесткие ограничения на деятельность участников рынка, повышенные обязательства в отношении поддержания ликвидности и надежности участников торговли.

В случае, когда объем сделок небольшой, невыгодно исполнять их через крупные специализированные торговые системы. В таком случае покупатель обращается непосредственно к дилеру и покупает бумаги прямо у него. Этот сегмент рынка ценных бумаг называется внебиржевым рынком. Как правило, внебиржевой рынок это рынок индивидуальных, нестандартизированных сделок.

Инфраструктура рынка ценных бумаг включает пять основных элементов: торговую систему, учетную систему, систему клиринга, систему платежа, систему раскрытия информации.

Главная задача торговой системы как элемента инфраструктуры рынка ценных бумаг заключается в обеспечении возможности для того, чтобы продавец и покупатель ценных бумаг встретились. При этом торговая система принимает на себя и ряд рисков. Торговая система включает в себя биржи и внебиржевые рынки.

Правила торговли на бирже предусматривают определенный механизм установления цены на ценные бумаги. Наиболее распространены следующие механизмы:

1) аукционы;

2) торги с котировками и маркет-мейкерами;

3) торги по заявкам;

4) торги со специалистами.

Аукционы наиболее известны и применяются чаще всего для первичного размещения ценных бумаг. Аукцион предполагает сбор заявок с последующим их сравнением и выбором наиболее привлекательных для контрагента. Существует несколько вариантов аукционов, различающихся условиями подачи заявок и заключения сделок:

Голландский аукцион - продавец, назначив заведомо завышенную стартовую цену, начинает ее снижать, пока не найдется покупатель;

Английский аукцион - прямая борьба между покупателями, последовательно повышающими цену на предложенный лот. Покупателем оказывается тот, чье предложение останется последним; закрытый, аукцион (тендер) - предварительный сбор заявок с последующим выбором из них наиболее привлекательной.

Торги с маркет-мейкерами обычно применяются для бумаг с ограниченной ликвидностью. Маркет-мейкеры принимают на себя обязательства покупать и продавать данные бумаги по объявленным ценам (котировкам). В обмен на такое обязательство остальные участники торгов (маркет-мейкеры) имеют право заключать сделки только с маркет-мейкерами.

Торги, основанные на заявках, предполагают подачу на торги одновременно заявок на покупку и продажу. Если цены двух заявок совпадают, сделка исполняется. Эта система используется для наиболее ликвидных бумаг, когда нет недостатка в заявках..

Торги со специалистами предполагают наличие особых участников торговли - специалистов, которые служат посредниками между брокерами, подающими им свои заявки. Специалисты заключают сделки от своего имени со всеми участниками торгов. Их прибыль появляется в результате игры на мелких колебаниях курса, которые они в обмен обязаны Сглаживать.

Технологически любой из механизмов может быть реализован как «на полу», так и посредством электронных сетей связи.

В случае биржевой торговли для ускорения и удешевления сделок широко применяется стандартизация сделок: в договоры о заключении сделок заранее включены все условия сделки, кроме имен участников и ценовых условий. Как правило, биржевые сделки заключаются на стандартные количества акций, именуемые лотами. Сроки поставки и платежа тоже строго оговорены. В настоящее время в ряде торговых систем эти сроки сведены к одному дню, а три дня являются стандартом на достаточно развитом рынке.

Оформление всех документов принимает на себя биржа или специализированные отделы (бэк-офисы) брокерских фирм при заключении сделок на внебиржевом рынке.

Учетная система. Для уменьшения рисков участников торгов предпринимаются специальные меры, позволяющие бирже принять на себя существенную часть инфраструктурных рисков. Так, в ряде случаев для Выставления ценных бумаг на торги биржа требует заранее передать продаваемые бумаги на хранение, т.е. обеспечить предварительное депонирование ценных бумаг в депозитарии. Депозитарий - это элемент системы регистрации прав собственности инфраструктуры рынка ценных бумаг, обеспечивающий безопасное (ответственное) хранение ценных бумаг, а также гарантирующий наличие и подлинность ценных бумаг, являющихся предметом сделки купли-продажи.

Другой элемент этой системы - регистратор. Регистратор выполняет функцию ведения реестра акционеров. Реестр - специальная база данных, в которой отражаются сведения о владельцах ценных бумаг, выпущенных эмитентом. На самом деле реестр - список лиц с указанием числа принадлежащих им ценных бумаг данного вида - является лишь отчетом, выдаваемым особой базой данных, входящей в систему ведения реестра. Кроме базы система ведения реестра предполагает наличие соответствующих технологий ее поддержания, хранения документов и другие организационные мероприятия. Она содержит все сведения, необходимые для удостоверения прав инвестора на ценные бумаги и обязанностей эмитента по отношению к Инвестору. У регистратора хранится информация о ценных бумагах (проспект эмиссии, решение о выпуске ценных бумаг) и эмитенте (его реквизиты). В состав хранимой информации включаются реквизиты инвестора (имя, адрес, счет в банке), количество ценных бумаг данного вида, принадлежащих этому инвестору, дата их приобретения и т.п.

Эти записи хранятся на лицевых счетах инвесторов. При покупке или продаже бумаг одним инвестором другому регистратор принимает соответствующим образом оформленное передаточное распоряжение инвестора-продавца, в котором тот поручает регистратору произвести соответствующие перечисления. Иногда требуются дополнительные документы (договор купли-продажи, доверенности и т.п.).

Система клиринга. При больших оборотах на бирже контроль за каждой отдельной сделкой, даже стандартизированной, оказывается неэффективным с точки зрения стоимости и временных затрат. Для оптимизации функций контроля вводят систему клиринга, в задачи которой входит контроль за тем, чтобы все сделки, заключенные на бирже, правильно адресовались и исполнялись по параметрам, которые были зафиксированы при заключении сделок". Задачей клиринговой системы является установление и подтверждение параметров всех заключенных в данной системе сделок и иногда подведения итогов.

Существует несколько основных разновидностей клиринга:

Непрерывный клиринг осуществляется в режиме реального времени, т.е. каждая заключенная на бирже сделка немедленно поступает в обработку. Эта система применяется при небольших объемах сделок и требует мощного аппаратно-программного обеспечения;

Периодический клиринг производится регулярно через определенные периоды времени (каждый час, в конце торговой сессии, в конце недели). К этому моменту накапливается информация обо всех сделках, заключенных на бирже за период, а затем все сделки разом обрабатываются. Такая технология более производительна, однако существенно увеличивает сроки расчетов по сделкам. Реально периодический клиринг, как правило, проводится в конце каждой торговой сессии, что является компромиссом между стоимостью обработки и временем;

Двусторонний клиринг проводится таким образом, что в результате выясняется, кто из участников и какие сделки заключил. Иногда эти сделки рассматриваются самостоятельно, а иногда суммируются, так что в итоге выясняется нетто-позиция каждого из участников торгов в отношении каждого другого;

Многосторонний клиринг (неттинг) является логическим продолжением двустороннего неттинга и суммирует все сделки каждого участника торгов с разными контрагентами. В результате "каждый участник получает одну (по каждому виду ценных бумаг) позицию.

Система платежа - часть банковской системы, используемая для обеспечения денежных операций, связанных с торговыми сделками. Как правило, используется один банк, связанный с системой клиринга и биржей, в котором открывают счета все участники торгов: платеж при этом проходят просто проводками по этим счетам. Такой банк называется клиринговым. Иногда участники торгов не открывают счетов в одном банке, используя межбанковские корреспондентские счета. Эта система считается менее эффективной.

Для принятия инвестиционных решений необходимо располагать как можно более подробной информацией относительно объекта. На рынке ценных бумаг решить эту задачу позволяет система раскрытия информации, включающая два блока: информацию об эмитентах ценных бумаг и информацию о состоянии рынка.

Система раскрытия информации об эмитентах ценных бумаг должна включать информацию о ценных бумагах эмитента (количество выпусков, количество ценных бумаг каждого выпуска, номинал и т.д.), финансово-хозяйственной деятельности эмитента, корпоративных событиях и т.п. Одним из наиболее ярких примеров системы раскрытия информации об эмитентах является американская система EDGAR. В России существует сервер раскрытия информации ФКЦБ, СКРИН «Эмитент» (система комплексного раскрытия информации об эмитентах), АК&М. Все перечисленные выше системы реализованы на базе современных интернет-технологий и доступны для всех пользователей Интернета.

Чтобы понять функции отдельных систем инфраструктуры рынка ценных бумаг, проще всего отталкиваться от процесса заключения и совершения сделки и следить за тем, как отдельные его этапы стандартизируются и вычленяются в самостоятельные сферы бизнеса.

На бирже процедура совершения сделок распадается на ряд этапов:

Поручение брокеру на совершение операции

Заключение биржевой сделки между брокерами

Сверка условий сделки и вычисление взаимных обязательств по поставке ценных бумаг от продавца к покупателю и по расчетам денежных средств.

Исполнение сделки, заключающееся в переводе ценных бумаг покупателю и перечислению денежных средств продавцу, а также уплате комиссионных бирже, брокерам и др. участникам, обеспечивающим биржевую торговлю.

В связи с тем, что на последних двух этапах возникает большой информационный поток, обработка которого требует больших трудозатрат, появились специализированные клиринговые (расчетные) организации.

Клиринговая деятельность это деятельность по определению взаимных обязательств, возникающих на фондовом рынке между продавцами и покупателями ценных бумаг, и их зачету по поставкам ценных бумаг покупателям и денежных средств продавцам.

Основными функциями клиринга и расчетов по ценным бумагам являются:

Сбор информации по заключенным сделкам, ее сверка и корректировка при наличии расхождений, подтверждение о совершении сделки;

Учет зарегистрированных сделок и проведение вычислений по ним;

Определение взаимных обязательств по поставкам и расчетам участников биржевой торговли;

Обеспечение поставки ценных бумаг от продавца к покупателю;

Организация денежных расчетов по сделкам;

Обеспечение гарантий по исполнению заключенных сделок.

Одним из важнейших факторов, который обеспечивается клиринговой организацией, является период исполнения сделки или расчетный период-это время от момента совершения сделки до получения ценных бумаг (денежных средств). Чем короче этот период тем более эффективно функционирует фондовый рынок.

При больших оборотах на бирже контроль над каждой сделкой, даже стандартизованной, оказывается весьма трудоемким и дорогостоящим делом. Для обеспечения такого контроля вводят так называемые системы клиринга, в задачи которых как раз и входит контроль над тем, чтобы все сделки, заключенные на бирже, правильно адресовались и выверялись. Задачей клиринговой системы является установление и подтверждение параметров всех заключенных в данной системе сделок и подведение итогов.

Существует несколько разновидностей клиринга, по разным признакам:

Непрерывный клиринг осуществляется в режиме реального времени, то есть, каждая заключенная на бирже сделка немедленно поступает в обработку. Эта система применяется при относительно невысоких объемах сделок, либо при наличии очень мощного аппаратнопрограммного обеспечения;

Периодический клиринг производится регулярно с определенной периодичностью (ежечасно, ежедневно или еженедельно). К моменту учета накапливается информация обо всех сделках, заключенных на бирже в течение соответствующего периода, а затем обрабатываются все сделки разом. Такая технология учета гораздо выгоднее по затратам, однако, она отстает по срокам. На практике периодический клиринг производится в конце каждой торговой сессии, что является компромиссом между стоимостью обработки и необходимым временем.

Клиринг может быть двухсторонним и многосторонним. Двухсторонний клиринг проводится таким образом, чтобы выяснить, кто из участников и какие сделки заключил. Иногда эти сделки рассматриваются самостоятельно, а иногда суммируются, так что в итоге выясняется нетто-позиция каждого из участников торгов в отношении каждого другого: по итогам торговой сессии А купил у Б 300 акций, за что должен перечислить Б 27000 рублей. И так для каждой пары А и Б.

Многосторонний клиринг является логическим продолжением двухстороннего клиринга. В учете он идет дальше и суммирует все сделки каждого участника торгов с разными контрагентами. В результате каждый участник получает по каждому виду ценных бумаг одну позицию.

Депозитарная деятельность представляет собой комплекс по оказанию услуг, связанных с хранением сертификатов ценных бумаг и (или) учетом и переходом прав на ценные бумаги. Депозитарной деятельностью могут заниматься только юридические лица на основании лицензии.

Клиент, пользующийся услугами депозитария, называется депонентом. Ему открывается счет-депо, на котором учитываются ценные бумаги депонента и производятся записи обо всех операциях, совершенных депонентом с ценными бумагами. То, что ценные бумаги переданы на хранение депозитарию, подтверждается выпиской со счета-депо. Сама по себе выписка не является ценной бумагой и не может служить предметом купли-продажи. Взаимоотношения депонента и депозитария регулируются договором, в котором отражается срок действия, предмет договора, порядок передачи ценных бумаг на хранение, учета прав, порядок отчетности, оплата услуг депозитария и др.

Главная задача депозитария – обеспечить сохранность ценных бумаг или прав на ценные бумаги и действовать исключительно в интересах депонента.

Депозитарий может быть как структурным подразделением в составе инвестиционного института, так и самостоятельной организацией.

Денежные средства клиентов брокера учитываются на специальном клиентском счете, открытом в расчетном банке при бирже (для ММВБ, например, в качестве такого банка выступает НКО «Расчетная Палата ММВБ»).

Для уменьшения рисков участников торгов предпринимаются специальные меры, позволяющие бирже принять на себя существенную их часть. Например, в ряде случаев для выставления ценных бумаг на торги биржа требует заранее передать продаваемые бумаги на хранение в специальный торговый депозитарий. Депозитарий выступает в качестве передаточного звена ценных бумаг от продавца к покупателю. Он гарантирует наличие и подлинность продаваемых ценных бумаг.

С другой стороны, покупатели могут обязать положить определенную сумму денег в специальный расчетный банк, который выполняет ту же роль, что и депозитарий, но по отношению к деньгам. Расчетный банк и депозитарий тесно связаны с биржей, и при получении от нее уведомления о заключении сделки одновременно передают деньги продавцу, а ценные бумаги – покупателю, обеспечивая тем самым безрисковое исполнение сделок – «поставку против платежа».

Деятельностью по ведению реестров владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение и представление зарегистрированным лицам и эмитентам данных из системы ведения реестра.

Реестр ведется только по именным ценным бумагам с целью идентификации владельцев бумаг. Вести реестр может непосредственно эмитент или специализированная организация, имеющая лицензию на этот вид деятельности. Юридическое лицо, осуществляющее ведение реестра, именуется специализированным регистратором. Система ведения реестра представляет собой совокупность внутренних учетных документов:

Лицевые счета владельцев бумаг

Лицевые счета зарегистрированных залогодержателей

Учет ценных бумаг, принятых на баланс акционерного общества

Журнал учета выданных и погашенных сертификатов ценных бумаг

Учет начисленных доходов (дивидендов) по ценным бумагам и др.

Одной из важнейших частей системы ведения реестра является сам реестр владельцев ценных бумаг, который представляет список всех зарегистрированных лиц с указанием количества, номинальной стоимости категории принадлежащих им ценных бумаг. Это позволяет регистратору знать всех владельцев именных бумаг на конкретную дату. На каждого владельца ценной бумаги в реестре открыт лицевой счет, на котором отражаются все сведения о владельце. Внесение изменений в лицевые счета производится в случаи покупки или продажи владельцем ценной бумаги, а также при глобальных операциях, осуществляемых эмитентом по дроблению и консолидации акций и в случаи конвертации ценной бумаги в другие виды финансовых активов. Деятельность регистраторов контролируется ФСФР в отличие от других профессиональных участников фондового рынка, деятельность по ведению реестра является исключительной и не подлежит совмещению с другими видами деятельности на фондовый рынок

Деятельностью по организации торговли на фондовом рынке признается комплекс услуг непосредственно способствующих заключению гражданскоправовых сделок с ценными бумагами между участниками фондового рынка. Торговля на фондовый рынок может осуществляться двумя способами:

Организация торгов на фондовых биржах (биржевая торговля)

Проведение торгов на внебиржевом рынке

Профессиональные участники фондовый рынок осуществляющие этот вид деятельности называются организаторами торговли Организаторами торговли могут быть фондовые биржи и внебиржевые торговые системы типа РТС (российская торговая система).

Главной задачей организаторов торговли является создание условий для проведения операций по куплепродаже ценных бумаг по формализованным правилам совершения сделок, минимизация сроков оформления сделок, сокращение времени проведения расчетов, снижение рисков для инвестора.

Фондовые биржи и организаторы внебиржевой торговли действуют на основании лицензии и по правилам утвержденным ФКЦБ. К торговле на биржевом рынке допускаются ценные бумаги только надежных эмитентов. Для этого они должны пройти процедуру листинга , под которым понимается совокупность действий по оценке эмитента и соответствия его ценных бумаг требованиям для включения их в котировочный лист. Если компания прошла листинг, то ее ценные бумаги допускаются кбиржевой торговле. При проведении листинга оценивается финансовое состояние компании, определяются надежность и инвестиционные качества ценной бумаги, степень их ликвидности и др. параметры. Решение о допуске ценных бумаг на биржу принимает листинговая комиссия на основе аналитического заключения, а также с учетом известности компании, занимаемого места на отраслевых рынках и др.

Решение о допуске ценной бумаги на биржу утверждается биржевым советом. С момента включения компании в листинг она обязана регулярно представлять на биржу информационные материалы о своей деятельности, которые раскрывают ее финансовое состояние, а результаты анализа являются основанием для сохранения фирмы в листинге или исключении компании из списка (делистинг). Делистинг производится в случаи банкротства компании эмитента, нарушения ею правил бирже вой торговли, непредставления финансовых отчетов и др.

Ценные бумаги прошедшие листинг обращаются на биржевом рынке, по ним заключаются регулярные сделки купли-продажи. Роль биржи очень высока в перераспределении ресурсов между отраслями, установлении реальных рыночных цен, мобилизации инвестиций для развития производства.

Вторичное обращение ценных бумаг, или вторичный рынок ценных бумаг, – это последующая за первичным размещением торговля ценными бумагами, осуществляемая по курсовой стоимости. Если первичное размещение связано в основном с внебиржевым рынком, то вторичный рынок подразумевает осуществление, как внебиржевого рынка, так и биржевого рынка.

Основные различия между внебиржевым рынком и фондовой биржей состоят в следующем:

На внебиржевом рынке отсутствует единый финансовый центр и четко выраженные границы; сделки заключаются разбросанными по всей территории инвестиционно-финансовыми фирмами и финансовыми посредниками по телефонной и компьютерной сети;

Внебиржевой рынок (в отличие от биржевого) не устанавливает жесткого набора требований к торгующим лицам и объектам торговли, не вводит единых правил заключения сделок;

На внебиржевом рынке стоимость ценных бумаг определяется переговорными процессами продавца с покупателем один на один; фондовой биржей курсовая стоимость ценной бумаги формируется широким кругом продавцов и покупателей.

Важнейший элемент биржевой фондовой торговли –механизм допуска ценных бумаг на фондовую биржу –листинг. Многие компании, выпустившие на финансовый рынок свои ценные бумаги, стремятся включить их в реестр фондовых ценностей (котировочные списки) бирж. Это диктуется следующими двумя основными преимуществами, которые предоставляют торговля именно списочными ценными бумагами.

Во-первых, регистрация ценной бумаги предполагает определенный набор требований, предъявляемых к эмитенту со стороны биржи, что создает престиж и привлекает внимание широкого круга инвесторов.

Во-вторых, регулярность биржевой отчетности на страницах деловой прессы позволяет лучше информировать владельцев ценных бумаг о тенденциях стоимости и доходности и привлекает новых покупателей, и ведет к установлению ликвидного рынка списочного выпуска.

Эмитент ищет пути тесного сотрудничества с фондовой биржей, если предполагаемые выгоды от этого компенсируют издержки, связанные с выплатой единовременного (регистрационного) и ежегодных (поддержания в хорошем состоянии списка ценных бумаг) сборов, а также с необходимостью публичного раскрытия информации об изменениях в экономическом и юридическом положении компании, прямо или косвенно влияющих на стоимость ценных бумаг или доходов по ним.

Инфраструктура рынка ценных бумаг

2.0 Понятие инфраструктуры

2.1 Различие рынков ценных бумаг по видам торговли

2.2 Задачи и механизмы инфраструктуры рынка ценных бумаг

2.3 Как работают элементы инфраструктуры

2.0 ПОНЯТИЕ ИНФРАСТРУКТУРЫ

Под инфраструктурой рынка ценных бумаг обычно понимается совокупность технологий, используемых на рынке для заключения и исполнения сделок, материализованная в разных технических средствах, институтах (организациях), нормах и правилах.

Развитие инфраструктуры идет параллельно с развитием самого рынка, с ростом оборотов на нем. Пока число сделок невелико и обороты рынка малы, содержание инфраструктуры обходится дорого, поэтому она остается на примитивном уровне. В частности, процедуры перехода ценных бумаг осложнены, поиск партнера по сделке случаен, гарантии совершения сделки практически отсутствуют. По мере роста оборота выполнение отдельных этапов купли-продажи становится самостоятельным видом бизнеса. Критическим моментом является возможность за счет стандартизации данного этапа сделки и перехода к “массовому производству” снизить относительные транзакционные издержки настолько, чтобы данный вид бизнеса оказался способным финансировать себя за счет отчислений сторон сделки.

Сразу же отметим, что в издержки сторон необходимо включать не только прямые затраты (на поиск партнера, оформление документов и др.), но и косвенные, реализующиеся в рисках. Иными словами, в затраты нужно (с некоторым весом) включать потери, которые могут произойти в результате неправильного исполнения сделки (например, отказа от поставки после платежа, поставки фальшивых бумаг и других).

Как показывает история развития рынка ценных бумаг в развитых странах, основная тенденция заключалась в том, чтобы позволить каждому участнику рынка принимать на себя те риски и в тех размерах, которые он сочтет нужным, пресекая при этом попытки свалить свой риск на другого, не заплатив ему за это или не заручившись его согласием.

Для организации такого рынка создаются структуры, торгуя в рамках которых участники освобождаются от определенных видов риска. Эти риски принимает на себя инфраструктура рынка, за что ее и приходится содержать (уменьшение риска вместе с доходностью).

2.1 РАЗЛИЧИЕ РЫНКОВ ЦЕННЫХ БУМАГ ПО ВИДАМ

ТОРГОВЛИ

Рынок ценных бумаг, несмотря на его единство, можно условно разделить на несколько сегментов, которые тоже называются рынками. Они характеризуются специфическими условиями, участниками торговли, ценными бумагами, обращающимися на них.

Классификация рынка ценных бумаг по организации торговли включает биржевой рынок, внебиржевой (розничный) рынок и электронный рынок.

По видам бумаг, обращающихся, в частности, на российском рынке сегодня выделяются:

Рынок государственных бумаг;

Рынок акций, в котором в свою очередь выделяются три основных сегмента (иногда их называют эшелонами): “голубые фишки” (наиболее ликвидные акции крупнейших российских компаний), акции “второго эшелона”, приближающиеся к ним, но еще не достигшие соответствующей ликвидности, и акции предприятий, практически не появляющиеся на рынке;

Рынок ценных бумаг местного значения (в большинстве - муниципальных облигаций или облигаций субъекта федерации);

Рынки векселей разных эмитентов;

Рынки производных ценных бумаг (в основном фьючерсов).

Наиболее развитым является биржевой рынок. Он характеризуется большими оборотами, которые позволяют создать высокоэффективную инфраструктуру, способную принять на себя большую часть рисков и существенно ускорить сделки и уменьшить удельные накладные расходы. Платой за это является строгая стандартизация сделки, жесткие ограничения на деятельность участников рынка, повышенные обязательства в отношении поддержания ликвидности и надежности.

В случае, когда сделки небольшие, до сих пор оказывается невыгодно исполнять их через крупные специализированные торговые системы. Это связано с чисто экономическими параметрами. В таком случае покупатель идет непосредственно к дилеру и покупает бумаги прямо у него. В качестве примера можно указать на многие наши банки, торгующие облигациями сберегательного займа для населения. Это особый сегмент рынка ценных бумаг, отличающийся от биржевого рынка по многим параметрам. Он называется розничным (внебиржевым) рынком (ОТС - market от английского Over the Counter - торговля из-за прилавка).

Отметим, что иногда на внебиржевом рынке совершаются, наоборот, весьма крупные сделки, например, купля-продажа контрольного пакета. В общем это рынок индивидуальных, нестандартизованных сделок.

Электронные рынки ценных бумаг возникли позже бирж - с появлением современных средств связи и информатики. В настоящее время обороты на них сравнимы с биржевыми. В России существовало несколько такого рода систем, но сегодня реально работает только Российская торговая система.

Торговлю в ней осуществляют профессиональные брокеры и дилеры, объединившиеся в ассоциации ПАУФОР (Профессиональная ассоциация участников фондового рынка России) и НАУФОР (Национальная ассоциация участников фондового рынка России). В этих торговых системах происходят торги акциями “голубых фишек” (РТС) и акциями второго эшелона (РТС-2). Отличие от биржевой торговли заключается в основном в механизме исполнения сделок: установив в электронной системе котировки на интересующую его бумагу, трейдер-маркет-тейкер связывается непосредственно с маркет-мейкером, выставившим котировку, и заключает стандартизованную сделку.

Отдельно стоит остановиться на роли организатора торгов на рынках производных ценных бумаг. Поскольку фьючерс представляет собой взаимное обязательство купить (соответственно продать) базовую ценную бумагу в определенный момент и по оговоренной заранее цене, роль организатора торгов заключается, в первую очередь, в том, чтобы обеспечить исполнение этого обязательства. Это достигается путем внесения обеими сторонами сделки специального залога - маржи. В случае, если одна из сторон не выполняет своих обязательств, маржа используется для компенсации убытка другой стороне.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Что обычно понимается под инфраструктурой рынка в целом?

2. На какой стадии развития рынка отдельные этапы купли-продажи ценных бумаг становятся самостоятельным видом бизнеса?

3. Как связаны между собой развитие инфраструктуры рынка и освобождение участника рынка от неоправданного риска?

2.2 ЗАДАЧИ И МЕХАНИЗМЫ ИНФРАСТРУКТУРЫ РЫНКА

ЦЕННЫХ БУМАГ

Организация инфраструктуры того или иного сегмента зависит от развитости рынка, его оборотов, характера его участников и инструментов, на нем обращающихся. Однако имеются некоторые общие черты инфраструктуры сегментов, повторяющиеся в инфраструктуре рынка как целого. Они определяются задачами инфраструктуры, которые сводятся к двум основным группам:

Управление рисками на рынке ценных бумаг;

Снижение удельной стоимости проведения операций.

Роль инфраструктуры в управлении риском заключается в том, чтобы

Отделить разные виды риска друг от друга и позволить переложить определенные виды рисков на нее;

Определять ответственного за реализацию риска;

Реализовать ответственность участников за причиненные ими убытки.

Используемые механизмы управления рисками можно подразделить на:

Административные - влияющие на организационную структуру,

Технологические - контролирующие применяемую технологию,

Финансовые - включающие в себя особые способы управления финансами,

Информационные - управление потоками информации на рынке и вне его,

Юридические - обеспечивающие юридическую защиту в случае реализации риска.

Для построения эффективной системы управления рисками необходимо принятие адекватных административных, технологических и финансовых решений, подкрепленных соответствующими юридически значимыми документами.

Снижение удельной стоимости операций достигается за счет:

Стандартизации операций и документов,

Концентрации операций в специализированных структурах,

Применение новых технологий, в частности информационных.

Чтобы понять функции отдельных систем инфраструктуры рынка ценных бумаг, проще всего отталкиваться от процесса заключения и совершения сделки и следить за тем, как отдельные его этапы стандартизируются и вычленяются в самостоятельные сферы бизнеса.

Допустим, что инвестор А имеет какие-то ценные бумаги и хочет их продать, а (потенциальный) инвестор В имеет свободные деньги, которые хочет вложить в ценные бумаги. В процессе продажи бумаг должно произойти следующее:

I. В должен принять решение о том, какие бумаги он хочет приобрести

II. А и В должны встретиться (не обязательно физически)

III. А и В должны оговорить существенные условия сделки, в том числе:

а) цену сделки,

b) условия поставки и платежа,

с) срок исполнения сделки,

d) гарантии исполнения сделки и ответственность сторон.

IV. Должен быть заключен договор купли-продажи,

V. Сделка должна быть исполнена, т.е. должны произойти:

а) платеж за бумаги со стороны В,

Ь) поставка ценных бумаг А,

с) В должен проверить подлинность поставленных бумаг, а А - уплаченных денег,

d) оформление соответствующих документов, удостоверяющих факт перехода прав собственности на ценные бумаги.

VI. В ряде случаев должна быть уведомлена третья сторона - эмитент ценных бумаг.

1 Для обеспечения этих действий должны быть созданы следующие системы:

(1) СИСТЕМА РАСКРЫТИЯ ИНФОРМАЦИИ

В должен иметь информацию о существующих ценных бумагах, их достоинствах и недостатках. Эта информация в первую очередь содержит сведения об их эмитентах, но, кроме того, и о состоянии рынка (например, ликвидности ценных бумаг). Для того, чтобы сделать эту информацию доступной, нужно организовать системураскрытия информации об эмитентах и о состоянии рынка.

(2) ТОРГОВАЯ СИСТЕМА

Чтобы А и В встретились, им необходимо найти друг друга. При этом они, конечно, пожелают узнать, насколько надежен потенциальный партнер по сделке. Эту функцию берут на себя посредники - брокеры. В свою очередь брокеры находят друг друга в одной из торговых систем. Первыми такими системами исторически оказались фондовые биржи. Первоначальная роль бирж - просто сводить друг с другом тех, кто профессионально посредничает на рынке ценных бумаг. В дальнейшем они приняли на себя еще ряд функций (см. ниже).

Правила торговли на бирже предусматривают определенный механизм установления цены на ценные бумаги. Это может быть аукцион (их существует несколько видов, см. ниже), работу через специалиста - дилера или маркет-мейкера, выставляющего котировки данной ценной бумаги. Котировка - цена, по которой данный дилер готов купить (продать) лот ценных бумаг. Выставляя котировку, дилер не имеет права отказать кому бы то ни было в сделке по названной им цене (за исключением очень больших количеств ценных бумаг, для которых часто предусматриваются особые условия).

В случае биржевой торговли для ускорения и удешевления сделок широко применяется их стандартизация. Договора купли-продажи на бирже также строго стандартизованы, в них заранее включены все условия сделки, кроме имен участников и цены. Как правило, биржевые сделки заключаются на стандартные количества акций (чаще всего 100 штук), именуемые лотами. Сроки поставки и платежа тоже строго оговорены. В настоящее время в ряде торговых систем эти сроки сведены к одному дню. а три дня являются стандартом на развитом рынке. Ответственность сторон описана просто в правилах участия в торгах. Поэтому на них и допускаются не все желающие, но лишь те, кто связал себя достаточно жесткими обязательствами и доказал свою способность выполнять их.

Практически оформление всех документов принимает на себя биржа или специализированные отделы (бэк-офисы) брокерских фирм. Последнее чаще встречается на розничном рынке.

(3) СИСТЕМА РЕГИСТРАЦИИ ПРАВ СОБСТВЕННОСТИ

Для уменьшения рисков участников торгов предпринимаются специальные меры, позволяющие бирже принять на себя существенную их часть. Так, в ряде случаев для выставления ценных бумаг на торги биржа требует заранее передать продаваемые бумаги на хранение - депонировать их в депозитарии. Депозитарий - это особое хранилище, в которое владельцы ценных бумаг могут отдать их на сохранение.

Депозитарий выступает в роли передаточного звена от продавца покупателю. Он гарантирует наличие и подлинность продаваемых ценных бумаг.

Со своей стороны покупателя могут обязать положить определенную сумму денег в специальный банк, выполняющий ту же роль, что и депозитарий, но по отношению к деньгам. Эти организации, тесно связанные с биржей при получении от нее уведомления о заключении сделки, одновременно передают деньги продавцу, а бумаги - покупателю, обеспечивая тем самым безрисковое исполнение сделок - поставку против платежа.

Конечно, депонирование денег и ценных бумаг, как и сами услуги депозитария и банка, стоят денег. Это - цена, которую приходится заплатить за надежность исполнения сделки.

(4) СИСТЕМЫ КЛИРИНГА

Исполнение сделки - поставку бумаг и денежный платеж мы описали выше. Отметим особенности, связанные с большими оборотами на бирже.

При больших оборотах на бирже контроль за каждой отдельной сделкой, даже стандартизованной, оказывается очень хлопотным и дорогим делом. Для его реализации вводят так называемые системы клиринга, в задачи которых как раз и входит контроль за тем, чтобы все сделки, заключенные на бирже, правильно адресовались и выверялись. Задачей клиринговой системы является установление и подтверждение параметров всех заключенных в данной системе сделок и иногда подведение итогов.

(5) СИСТЕМА ПЛАТЕЖА

Система платежа - часть банковской системы, используемая для обеспечения денежных операций, связанных с торговыми сделками. Как правило, используется один банк, связанный с системой клиринга и биржей, в котором открывают счета все участники торгов, платежи при этом проходят просто проводками по этим счетам. Такой банк называется клиринговым. Однако иногда участники торгов не открывают счетов в одном банке, используя межбанковские корреспондентские счета. Эта система менее эффективна и используется только для слаборазвитых торговых систем.

(6) СИСТЕМА ВЕДЕНИЯ РЕЕСТРА

В настоящее время в России широкое распространение получили выпуски так называемых бездокументарных ценных бумаг. Они позволяют значительно снизить издержки на трансферт (передачу) бумаг, но при этом порождают новые проблемы. Главная из них - подтверждение прав того или иного лица на ценные бумаги.

В случае, когда эмитент выпустил небольшое их число, подтверждение прав акционера относительно несложно - в администрации эмитента ведется реестр - специальная база данных, в которой отражается, кто и каким количеством акций владеет.

Однако с ростом числа владельцев (крупное открытое акционерное общество) проблема становится острой, поскольку акционеры уже не знают друг друга, и контролировать правильность ведения реестра становится весьма важно. Для того, чтобы избежать злоупотреблений, эту функцию передают третьему лицу - держателю реестра (регистратору). Его функция заключается в том, чтобы быть лицом, независимым как от эмитента, так и от инвестора, и подтверждать права того или иного инвестора на ценные бумаги.

Поскольку регистраторы обычно располагаются (географически) недалеко от эмитента, а торговля акциями эмитента может вестись на бирже далеко, снова возникает надобность в депозитарии. В него участники торговли передают на хранение свои бумаги. Для того, чтобы реализовать это технически, применяется метод так называемого номинального держателя. Суть его заключается в том, что регистратор открывает депозитарию как номинальному держателю особый счет, на который и перечисляют бумаги клиента-инвестора.

Депозитарий же, собрав у себя бумаги многих клиентов, учитывает их на открытых для них счетах депо. При передаче бумаг от одного клиента другому происходит перезапись их по счетам депо у депозитария, а регистратор знает только общую сумму бумаг, хранящихся у данном депозитарии (она при такой операции не меняется). Конечно, периодически - для выплаты дивидендов или голосования, например, данные о настоящих владельцах бумаг передаются регистратору, но оперативные данные о результатах торгов учитываются в депозитарии, который тесно связан с торговой системой.

Таким образом, инфраструктура рынка ценных бумаг содержит ряд подсистем, в их числе подсистемы:

Учета прав на ценные бумаги (регистраторы и депозитарии), * торговые системы (биржи и внебиржевые),

Системы клиринга,

Системы платежа (банковская система),

Системы раскрытия информации (информационные агентства, рейтинговые агентства и др.).

Кроме того, на рынке существуют системы контроля и страховые системы.

На рынке ценных бумаг встречаются весьма противоречивые интересы множества участников. Сама его природа достаточно сложна, рынок ценных бумаг нуждается в особом регулировании.

В то же время специфика рынка такова, что многие решения могут квалифицированно принять только непосредственные участники рынка. Они лучше других знают, конкретные проблемы и пути их решения, обнаруживают махинации, которые просто невозможно заранее предусмотреть в нормативных документах, в состоянии оценить поведение участников. Для того, чтобы профессиональные участники рынка ценных бумаг могли принять непосредственное участие в регулировании, организуются так называемые саморегулируемые организации (СРО) профессиональных участников рынка ценных бумаг. Их цель - выработка конкретных требований к своим членам, и надзор за их соблюдением, а также помощь в организации работы, представление их интересов в государственных органах и другое.

Основой деятельности СРО является взаимная заинтересованность профессиональных участников рынка в том, чтобы все они выполняли некие общие правила поведения и стандарты. При этом выработка деталей этих правил и стандартов настолько тесно связана с повседневной практикой, что не может быть достаточно оперативно сделана государственными органами регулирования. Они в состоянии лишь установить общие правила работы, обеспечивающие устойчивость системы в целом, осуществлять контроль за формальными требованиями к участникам рынка, координировать и направлять его развитие.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Какие виды рынков выделяют по организации торговли?

2. Какие виды рынков выделяют в зависимости от типа ценных бумаг?

3. В чем различие между биржевым и внебиржевым рынками?

4. Какие функции на рынке выполняет маркет-мейкер?

5. В чем состоит роль андеррайтера на рынке ценных бумаг?

2.3 КАК РАБОТАЮТ ЭЛЕМЕНТЫ ИНФРАСТРУКТУРЫ

РЕГИСТРАТОРЫ И ДЕПОЗИТАРИИ

Основа учета прав на именные ценные бумаги - реестр, который ведет реестродержатель. На самом деле, реестр - список лиц с указанием числа принадлежащих им ценных бумаг данного вида - является лишь отчетом, выдаваемым особой базой данных, входящей в систему ведения реестра. Кроме базы, система ведения реестра предполагает наличие соответствующих технологий ее поддержания, хранение документов и другие организационные мероприятия. Она содержит все сведения, необходимые для удостоверения прав инвестора на ценные бумаги и обязанностей эмитента по отношению к инвестору. У регистратора хранится информация о ценных бумагах (проспект эмиссии, решение о выпуске ценных бумаг) и эмитенте (его реквизиты). С другой стороны, в состав хранимой информации включаются реквизиты инвестора (имя, адрес, счет в банке), количество ценных бумаг данного вида, принадлежащих этому инвестору, дата их приобретения и т.п.

Эти записи хранятся на лицевых счетах инвесторов. При покупке или продаже бумаг одним инвестором другому регистратор соответствующим образом меняет записи на лицевых счетах. Основанием для этого служат соответствующим образом оформленное передаточное распоряжение инвестора-продавца, в котором тот поручает регистратору произвести соответствующие перечисления. Иногда требуются дополнительные документы (договор купли-продажи, доверенности и т. п.).

Исторически сложилось так, что в процессе массовой чековой приватизации в России регистратор не имел возможности общаться с инвесторами, приобретавшими акции приватизированных предприятий на чековых аукционах. Поэтому их взаимоотношения не могли быть урегулированы договорами. Эти отношения регулирует государство в лице Федеральной комиссии по рынку ценных бумаг, издающей соответствующие нормативные акты. С другой стороны, с эмитентом регистратор заключает договор, в котором описываются их права и обязанности, а также плата за ведение реестра.

Одной из проблем, порожденных такой ситуацией (регистратор получает доход от эмитента), стала проблема “карманных регистраторов” - формально независимых от эмитента, но фактически исполняющих его пожелания в ущерб инвесторам, иногда даже вопреки закону. В настоящее время с этим ведется борьба. Основным методом ее стало требование к укрупнению регистраторов, которые должны вести реестры многих разных акционерных обществ, так что ни одно из них не сможет оказывать решающего влияния на регистратора.

Основной задачей биржи, как уже говорилось, является установление рыночной цены на тот или иной вид ценных бумаг и обеспечение совершения сделок по этой или близкой цене, заключенных на бирже. Для установления рыночной цены используется несколько механизмов.

Мы упомянем из них четыре:

Аукционы,

Систему с котировками и маркет-мейкерами,

Систему, основанную на заявках,

Систему со специалистами.

Аукционная система наиболее известна и применяется чаще всего для первичного размещения или продажи не очень ликвидных бумаг. Она предполагает сбор заявок с последующим их сравнением и выбором наиболее привлекательных для контрагента. Есть несколько ее вариантов, различающихся условиями подачи заявок и заключения сделок.

Голландский аукцион предполагает, что продавец, назначив заведомо завышенную стартовую цену, начинает ее снижать, пока не найдется покупатель.

Английский аукцион предполагает прямую борьбу между покупателями, последовательно повышающими цену на предложенный лот. Покупателем оказывается тот, чье предложение останется последним.

Закрытый аукцион предполагает предварительный сбор заявок с последующим выбором из них наиболее привлекательной.

Система с маркет-мейкерами (quote-driven system) обычно применяется для бумаг с ограниченной ликвидностью. Все участники торгов делятся на две группы - маркет-мейкеры и маркет-тейкеры. Маркет-мейкеры принимают на себя обязательства поддерживать котировки, т.е. публичные обязательства покупать и продавать данные бумаги по объявленными ими ценам. В обмен на такое обязательство остальные участники торгов (маркет-тейкеры) имеют право заключать сделки только с маркет-мейкерами. Очень условно можно сопоставить маркет-мейкеров с продавцами, постоянно стоящими на рынке, а маркет-тейкеров - с покупателями, которые приходят туда и, сравнив предложения продавцов, выбирают наиболее выгодное, но покупают только у продавцов.

Система, основанная на заявках (order-driven system), предполагает подачу на торги одновременно заявок на покупку и на продажу. Если цены двух заявок совпадают, сделка исполняется. Эта система используется для наиболее ликвидных бумаг, когда нет недостатка в заявках.

Наконец, система со специалистами предполагает выделенных участников - специалистов, которые служат посредниками между брокерами, подающими им свои заявки. Специалисты заключают сделки от своего имени со всеми участниками торгов. Их прибыль появляется в результате игры на мелких колебаниях курса, которые они в обмен обязаны сглаживать.

Технологически любая из систем может быть реализованакак“на полу”, так и через посредство электронных сетей связи.

Существует несколько основных разновидностей клиринга, которые делятся по разным признакам:

Непрерывный клиринг осуществляется в режиме реального времени, т.е. каждая заключенная на бирже сделка немедленно поступает в обработку. Эта система применяется при не очень больших потоках сделок или при наличии очень мощного аппаратно-программного обеспечения.

Периодический клиринг производится регулярно с известным периодом (каждый час, в конце торговой сессии, в конце недели). К этому моменту накапливается информация обо всех сделках, заключенных на бирже за период, а затем все сделки разом обрабатываются. Такая технология более производительна при тех же затратах на технологию, однако, она, конечно, отстает в сроках. Реально периодический клиринг, как правило, проводится в конце каждой торговой сессии, что является компромиссом между стоимостью обработки и временем.

Клиринг может быть двусторонним и многосторонним.

Двусторонний клиринг проводится таким образом, что в его результате выясняется, кто из участником и какие сделки заключил. Иногда эти сделки рассматриваются самостоятельно, а иногда суммируются, так что в итоге выясняется нетто - позиция каждого из участников торгов в отношении каждого другого: в итоге торговой сессии А купил у В 300 акций, за что должен перечислить В 2 700 000 рублей. И так для каждой пары А и В. Такой клиринг иногда называют двусторонним неттингом (выяснением взаимных нетто-позиций каждой пары торговцев).

Многосторонний клиринг (неттинг) является логическим продолжением двустороннего неттинга. Он идет дальше и суммирует все сделки каждого участника торгов с разными контрагентами. В результате каждый участник получает одну (по каждому виду ценных бумаг) позицию.

Применение неттинга связано, с одной стороны, с ускорением и удешевлением расчетов, но с другой - с увеличением системного риска. Риск возникает в случае, когда одна или несколько сделок оказываются сорванными (из-за ошибки или вследствие просчета брокера, например, продавшего больше бумаг, чем у него имелось). Ошибка в сделке может повлиять на дальнейший ход торгов (например, при продаже “лишних” бумаг, покупатель может, не зная об этом, перепродать их в течение той же торговой сессии третьему брокеру и т.д.), и суммарная ошибка нарастает, захватывая все больше участников торгов.

Инфраструктура РЦБ – совокупность технологий, используемых на рынке для заключения и исполнения сделок, материализованных в различных технических средствах, институтах (организациях), нормах и правилах.

Развитие инфраструктуры идет параллельно с развитием самого рынка, с ростом оборотов на нем. Пока число сделок невелико и обороты рынка малы, содержание инфраструктуры обходится дорого, поэтому она остается на примитивном уровне. В частности, процедуры перехода ценных бумаг осложнены, поиск партнера по сделке случаен, гарантии совершения сделки практически отсутствуют. По мере роста оборота выполнение отдельных этапов купли-продажи становится самостоятельным видом бизнеса.

Для организации такого рынка создаются структуры, торгуя в рамках которых участники освобождаются от определенных видов риска. Эти риски принимает на себя инфраструктура рынка, за что ее и приходится содержать (уменьшение риска вместе с доходностью).

Наиболее развитым является биржевой рынок. Он характеризуется большими оборотами, которые позволяют создать высокоэффективную инфраструктуру, способную принять на себя большую часть рисков и существенно ускорить сделки и уменьшить удельные накладные расходы. Платой за это является строгая стандартизация сделки, жесткие ограничения на деятельность участников рынка, повышенные обязательства в отношении поддержания ликвидности и надежности участников торгов.

Инфраструктура рынка ценных бумаг включает:

1) фондовые биржи;

2) систему внебиржевой торговли;

3) регистраторов (реестродержателей);

4) депозитарии;

5) расчетно-торговые системы;

6) информационные агентства и сети

Роль инфраструктуры в управлении рисков заключается том, чтобы:

· Отделить разные виды рисков друг от друга и позволить переложить определенные виды рисков на инфраструктуру

· Определить лица, ответственные за реализацию риска и возложить на него ответственность за причиненные убытки

Снижение удельной стоимости проведения операций достигается за счет:

Стандартизации операций и документов

Концентрация операций в специализированных структурах

Применение новых технологий (информационных)

1. Фондовая биржа - организованный, постоянно функционирующий рынок, на котором совершаются сделки купли-продажи ценных бумаг. Фондовые биржи чаще всего имеют акционерную форму собственности. Срок деятельности биржи не ограничен по времени. Биржи в большинстве случаев являются некоммерческими предприятиями. Доходы биржи формируются за счет комиссионных, взимаемых за оказанные услуги, и обязательных платежей членов биржи, предусмотренных уставом.

2. Система внебиржевой торговли . Основу внебиржевого рынка составляет разветвленная телефонная и компьютерная связь, посредством которой осуществляется обмен информацией о ценных бумагах. Во внебиржевом обороте работают, как правило, профессиональные посредники. Внебиржевой оборот занимает важное место в структуре фондового рынка, так как его непосредственными участниками являются центральный банк и коммерческие банки. Центральный банк осуществляет на внебиржевом рынке операции с ценными бумагами в целях регулирования денежного обращения и управления государственным долгом. На внебиржевом рынке обращается наибольшее количество ценных бумаг.

3. Регистраторы (реестродержатели) - специализированные участники фондового рынка, которые осуществляют ведение реестров акционеров по договорам с эмитентами. Появление регистраторов связано с процессами приватизации и созданием первых акционерных обществ для ведения реестров акционеров. Под реестром акционеров понимается список владельцев именных ценных бумаг одного выпуска, составленный на определенную дату. С помощью такого списка можно идентифицировать собственников и количество принадлежащих им ценных бумаг. Реестры могут вести банки, инвестиционные институты, специализированные регистраторы. Эмитенты ценных бумаг с числом акционеров более тысячи обязаны передать ведение реестра одному из вышеперечисленных институтов.

4. Депозитарий предназначен для хранения ценных бумаг, а также организации их учета. Хранение ценных бумаг в депозитариях осуществляется в двух видах: наличном и электронном. Наличное хранение подразумевает хранение в специальном помещении бланков ценных бумаг, выпущенных в документарной форме, а также осуществление контроля над всеми операциями депонирования и снятия. Электронное хранение происходит в виде оформления записей по счетам, которые хранятся в компьютерах. Для электронного хранения необходим единый централизованный депозитарий, в котором учитываются все сделки с ценными бумагами, выпущенными в безналичной форме. В таком случае операции по хранению в данном депозитарии включают регистрацию ценных бумаг в компьютерной системе депозитария и сверку с данными центрального депозитария. Клиентам депозитария открывают счета «Депо».

5. Расчетно-торговая система создает условия для организации купли-продажи ценных бумаг и обеспечивает четкую и оперативную организацию расчетов между участниками фондового рынка.

6. Информационные агентства и сети осуществляют информационное обеспечение рынка ценных бумаг, издают биржевые бюллетени, справочники, составляют аналитические обзоры и проч.

Функции инфраструктуры рцб:

· управление рисками на рынке ценных бумаг;

· снижение удельной стоимости проведения операций.