Налог доходы физических лиц имущественные вычеты. Стандартные налоговые вычеты. Кто имеет право на налоговые вычеты

Неработающим пенсионерам и, например, ИП на спецрежимах вычеты по НДФЛ не положены. А вот работающее население, чьи доходы облагаются 13%-м НДФЛ, на такие вычеты имеет право (п. 1 ст. 224 , п. 2 ст. 217 НК РФ , Письмо Минфина от 06.07.2011 № 03-04-05/3-489).

Чаще всего бухгалтерам компаний и самим физлицам приходится иметь дело с 3 видами налоговых вычетов по НДФЛ - стандартными, социальными и имущественными. Встречаются также профессиональные налоговые вычеты, которые актуальны для ИП, лиц, с которыми заключены ГПД, а также лиц, получающих авторские вознаграждения (ст. 221 НК РФ). Предусматривает НК РФ и инвестиционные налоговые вычеты (ст.219.1 НК РФ). Они могут быть применены, например, при внесении средств на индивидуальный инвестиционный счет или при получении по операциям, учитываемым на этом счете, положительного финансового результата.

Стандартные вычеты по НДФЛ

Стандартные налоговые вычеты по НДФЛ отличаются тем, что они предоставляются работнику не потому, что у него были какие-то расходы, а потому что у него:

- или есть ребенок, которого он содержит - так называемый «детский» вычет по НДФЛ (пп. 4 п. 1 ст. 218 НК РФ);

- или есть определенный статус, награда или инвалидность - «недетские» вычеты (пп. 1, 2 п. 1 ст. 218 НК РФ).

Обычно стандартные вычеты по НДФЛ предоставляются работнику в течение года , т.е. работодателем. Если же работник трудится одновременно на нескольких работах, то получить стандартные вычеты он может только на одной из них по своему выбору. В бухгалтерию выбранной организации он должен предоставить заявление в свободной форме и приложить к нему документы, подтверждающие право на вычет (п. 3 ст. 218 НК РФ). То есть для внешнего совместителя вычеты по НДФЛ тоже доступны.

Если же работник не получил свой вычет на работе (не написал заявление на него или не принес подтверждающие документы), то по окончании года получить вычет он сможет, обратившись в свою ИФНС по месту жительства.

Стандартные вычеты по НДФЛ в 2019 году

Недетские вычеты по НДФЛ в 2019 году такие.

Ежемесячный вычет в размере 3000 руб. пп. 1 п. 1 ст. 218 НК РФ , в том числе участникам ликвидации последствий аварии на ЧАЭС, инвалидам ВОВ и другим.

Ежемесячный вычет в размере 500 руб. предоставляется лицам, поименованным в пп. 2 п. 1 ст. 218 НК РФ , в том числе героям СССР, героям России, участникам ВОВ, инвалидам I и II групп и другим.

Физлицо, претендующее на стандартный недетский вычет, должно представить работодателю подтверждающие документы. Например, инвалиды I и II групп - справку по установленной форме (Приложение № 1 к Приказу Минздравсоцразвития от 24.11.2010 № 1031н) из учреждения медико-социальной экспертизы (

Уважаемые читатели! В данном материале речь пойдет о возможности вернуть часть потраченных средств, в виде налоговых вычетов. Многие не знают что вычет предоставляется не только на покупку или продажу квартиры, лечение, содержание и обучение детей! И если с налоговой амнистией пока еще не все ясно, то пользуясь налоговыми вычетами, можно совершенно законно снизить нагрузку на семейный бюджет. Конечно никто не обещает, что получить их будет легко и просто! 😉

Что такое налоговый вычет?

Налоговый вычет – это величина денежных средств, уменьшающая размер дохода, с которого выплачивается подоходный налог 13%, так называемая налогооблагаемая база. Кроме того, с помощью налогового вычета в определенных случаях, можно вернуть часть уплаченного в бюджет налога. Какой вариант использовать – зависит от вида применяемого вычета.

Любой налогоплательщик, получающий заработную плату или иной доход, обязан перечислять налог на доходы физических лиц (НДФЛ) или как его еще называют подоходный налог, в бюджет государства, который составляет 13% от суммы доходов. Как правило, расчет налога, его удержание и перечисление осуществляется работодателем. Сумма подоходного налога может быть уменьшена, данное право установлено в Налоговом кодексе РФ и называется – налоговый вычет , который имеет различные виды и особенности применения.

Кто может претендовать на получение налогового вычета

Воспользоваться налоговым вычетом могут все граждане РФ, получающие официальную заработную плату, с которой выплачивается 13% налога в бюджет государства. Помимо граждан РФ, правом на вычет могут воспользоваться и другие физические лица относящиеся к резидентам и не резидентам РФ:

- Резиденты РФ – присутствуют на территории государства не менее 183 календарных дней за 12 месяцев;

- Не резиденты РФ, получающие доходы от источников, расположенных на территории Российской Федерации.

Претендовать на налоговый вычет не имеют права те физические лица, с дохода которых не удерживается подоходный налог, к ним относятся неработающие граждане РФ, пенсионеры без официального места работы, а также не резиденты РФ, не имеющие источника доходов на территории страны.

Виды налоговых вычетов и их особенности

Налоговые вычеты подразделяются на следующие виды:

- Стандартные вычеты , предоставляются на самого гражданина и на его детей;

- Социальные вычеты , связанные с лечением и обучением налогоплательщика, а также его детей и других близких членов семьи. Кроме того, с 2017 года, в данную группу вычетов входят суммы, отправленные на благотворительность, добровольное страхование и оценку квалификации;

- Инвестиционные вычеты – по операциям, проводимым с ценными бумагами.

- Имущественные вычеты , применяемые при приобретении жилой недвижимости, как с использованием личных сбережений и ипотечного кредита, так и при заключении договора долевого участия в строительстве жилья;

Для использования любых налоговых вычетов, необходимо обязательное документальное подтверждение права на их получение. Только при наличии подтверждающих документов можно претендовать на налоговый вычет, при этом для каждого вида вычета существует свой определенный пакет документов. К примеру, на все понесенные расходы по которым планируется получение вычета, необходимо обязательно иметь соответствующие расходные документы – квитанции, платежки, расписки, чеки, а на стандартные и социальные вычеты – документы не только в отношении себя, но и на детей.

Также необходимо учитывать, что существуют лимиты, свыше которых налоговый вычет гражданам не предоставляется. Для разных видов вычета размер лимита имеет индивидуальное значение, которое может использоваться либо на конкретный календарный год, либо на весь срок применения налогового вычета.

Кроме того, вычеты имеют характеристику, связанную с периодом его использования: одни из них могут переноситься на следующий период, другие из них предоставляются только на конкретный календарный год.

Декларация проверяется сотрудниками налоговой инспекции в течение трех месяцев, по истечении которых принимается решение о правомерности использования налогоплательщиком его права на налоговый вычет.

Законодательство о налоговых вычетах

Вся информация, касаемая налоговых вычетов, содержится в главе 24 части 2 Налогового кодекса РФ “Налог на доходы физических лиц” . Для каждого вида вычета разработана своя статья, в том числе:

- для стандартных – ст. 218;

- для социальных – ст. 219;

- для инвестиционных – ст. 219.1;

- для имущественных – ст. 220.

В каждой статье подробно описывается, что именно представляет собой определенный вычет, какие лимиты по нему имеются, а также его особенности.

Что касается порядка заполнения декларации по форме 3-НДФЛ для ее передачи в налоговую инспекцию, то он регламентирован Приказом ФНС РФ “Об утверждении формы налоговой декларации по НДФЛ” от 24.12.2014 г. №ММВ-7-11/671@ . В приказе отражается подробная информация о том, как рассчитать налогооблагаемую базу и каким образом применить к ней тот или иной налоговый вычет.

Заполнение декларации З-НДФЛ

За каждый календарный год в налоговую службу предоставляется только одна исходная декларация, а при необходимости может быть предоставлена уточняющая или корректирующая. Если налогоплательщик имеет право на использование двух и более вычетов, то он должен отражать их в одной общей декларации, где вычеты будут суммироваться и использоваться при расчете налогооблагаемой базы в соответствии с индивидуальными характеристиками и особенностями каждого из них.

Для каждого налогового вычета предназначен конкретный раздел или лист декларации, в котором отражается информация только по нему. Если какого-либо вычета у налогоплательщика нет, то страница не заполняется. Кроме того, когда декларация заполняется и передается в налоговую инспекцию, в ней обязательно отражаются все налоговые вычеты, в том числе предоставленные через работодателя.

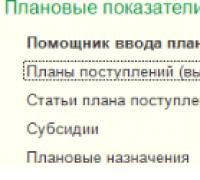

Для подготовки и заполнения декларации используется специальная программа , разрабатываемая специалистами ФНС России. В нее вносится общая информация о налогоплательщике, его заработной плате за год и заполняются отдельные вкладки программы – для внесения сведений о предоставляемых налоговых вычетах. В них содержатся разделы по конкретным видам вычетов – стандартным, социальным, имущественным, инвестиционным, профессиональным, а также информация по убыткам. Все внесенные данные затем выводятся в печатную форму декларации на соответствующих страницах, а для подтверждения правомерности получения вычетов, указанные данные необходимо дополнить соответствующим пакетом подтверждающих документов.

Налоговые вычеты: виды, характеристика, особенности, заполнение декларации 3-НДФЛ

Для четкого понимания, что представляет собой определенный налоговый вычет и как именно им можно воспользоваться, рассмотрим каждый конкретный его вид более детально.

Стандартные налоговые вычеты

К перечню стандартных налоговых вычетов относятся как граждане принимавшие участие в ликвидации последствий на Чернобыльской АЭС, так и инвалиды Великой Отечественной войны. Данный вычет часто предоставляется на ребенка, при этом если детей будет несколько, то вычет будет увеличен.

Социальные налоговые вычеты

К социальным налоговым вычетам относятся вычеты на обучение, благотворительность, дорогостоящее лечение, страхование жизни и здоровья, а также покупку лекарств. Данный тип вычета позволяет гражданину вернуть до 13% от потраченной суммы. Обязательно необходимо учитывать, что вернуть часть средств возможно не только при расходах на свое собственное здоровье, но и суммы потраченные на лечение близких родственников, родителей и детей, позволяют воспользоваться социальным вычетом.

Инвестиционные вычеты

Инвестиционные налоговые вычеты введены относительно недавно и признаны улучшить инвестиционный климат в России. Данным вычетом могут воспользоваться инвесторы и владельцы ценных бумаг, вычет может быть предоставлен через налогового агента (работодателя) перечисляющего налоги либо при предоставлении декларации по налогам.

Имущественные вычеты

Имущественный налоговый вычет дает возможность налогоплательщикам возместить часть потраченных средств на покупку или продажу квартиры, дома, комнаты и другой недвижимости. Данный вычет применяется при приобретении земельного участка, а также позволяет снизить проценты по кредиту, выданному на приобретение или строительство недвижимости.

Другие виды налоговых вычетов

Существуют и другие типы вычетов, которые являются менее распространенными, нежели стандартные, социальные, инвестиционные и имущественные, но, тем не менее, присутствующими в жизни некоторых граждан. К ним относятся:

Статья 220.1 – вычет при перенесении с прошлых лет убытков, полученных в результате действий с ценными бумагами или с другими финансовыми инструментами

Этот вычет предоставляется в сумме действительно полученных убытков, однако, в границах налогооблагаемой базы, регламентированной законодательством РФ. Вычет может быть получен за 10 предыдущих лет, начиная с того года, в котором он предъявляется. В качестве подтверждения права получения данного вычета налогоплательщику необходимо представить соответствующий пакет документов, которые будут свидетельствовать о понесенных убытках. Если налогооблагаемой базы недостаточно для покрытия вычета по убыткам, они переносятся на следующий календарный период.

Отметим, что этот вычет нельзя применять, если операции производились через ИИС. Кроме того, вычет может предоставляться только через налоговую службу и при предоставлении декларации. В 3-НДФЛ суммы полученных убытков отражаются на Листе 3, в котором указываются суммы, непосредственно относимые к убыткам по ценным бумагам и убыткам по производным финансовым инструментам с обязательной разбивкой по годам.

В программе по формированию 3-НДФЛ величины убытков необходимо проставлять во вкладке, относящейся к инвестиционным вычетам. В ней специально для такого вычета предусмотрен раздел с разбивкой размеров убытков по конкретным годам.

Статья 220.2 – вычет при перенесении убытков, если являлся участником инвестиционного товарищества

Данным вычетом можно воспользоваться, когда физическое лицо являлось участником инвестиционного товарищества, и этот хозяйствующий субъект понес убытки по действиям, связанным с ценными бумагами, финансовыми инструментами, уставным капиталом иных юридических лиц, и прочим операциям. Вычет может предоставляться в сумме понесенных убытков, только в пределах налогооблагаемой базы, установленной законодательством РФ.

Вычет можно получить за 10 прошедших лет, начиная с того года, в котором он предоставляется. Для подтверждения права получения этого вычета налогоплательщик должен предъявить соответствующий пакет документов, отражающих факт понесенных убытков. При отсутствии необходимого размера налогооблагаемой базы остаток вычета передвигается на следующий календарный год.

Получить данного вычета возможно только через налоговую службу, предоставив декларацию 3-НДФЛ. В программе по формированию декларации необходимо отметить, что налогоплательщик имел доходы при участии в инвестиционных товариществах, а в специально предназначенной для этого вкладке отразить все сведения по источнику выплат. Эта информация затем отразится в Листе А декларации, а, кроме того, здесь также будет указана величина полученного дохода и сумма исчисленного и удержанного налога.

Конкретные суммы, связанные с инвестиционным товариществом, отразятся на Листе И декларации по следующим строкам:

- строка 190 сумма полученных доходов при участии в инвестиционном товариществе. Именно величина этой строки используется в качестве вычета, о котором можно заявить в налоговую инспекцию;

- строка 200 сумма расходов при участии в инвестиционном товариществе;

- строка 210 сумма вознаграждения, выплаченная управляющим товарищам;

- строка 220 сумма убытков предыдущих лет;

- строка 230 сумма налогооблагаемой базы (190 – 200 – 210 – 220);

- строка 240 сумма убытка в календарном году, которую можно переносить на следующие периоды (200 + 210 – 190).

Статья 221 – профессиональные вычеты

В данной статье содержится конкретный перечень налогоплательщиков, имеющих право использовать профессиональный вычет. К ним относятся налогоплательщики, которые занимаются частной практикой или деятельностью в соответствии с нормативно-правовым законодательством РФ:

- индивидуальные предприниматели;

- нотариусы;

- адвокаты, создавшие адвокатские кабинеты;

- арбитражные управляющие;

- частные детективы;

- частные охранники;

- оценщики;

- патентные поверенные.

В качестве вычета по данным видам деятельности принимаются фактические расходы, понесенные для осуществления частной практики, причем они должны быть обязательно подтверждены документально. Если имущество, имеющееся в собственности гражданина, используется им для осуществления своей деятельности, сумма налога на имущество может также использоваться в качестве вычета по НДФЛ.

Индивидуальный инвестиционный счет (ИИС) – счет особого типа, который дает владельцу счета определенные налоговые льготы. Счет открывает и ведет брокер (или управляющий) на основании договора на брокерское обслуживание (или договора доверительного управления ценными бумагами). Такой счет может открыть только физическое лицо, являющееся налоговым резидентом РФ. И только один счет. При этом необходимо заключить договор на ведение ИИС как минимум на 3 года – это минимальный срок инвестирования средств на ИИС для получения инвестиционного налогового вычета. Вы можете получить налоговый вычет по ИИС одним из двух способов по Вашему выбору: (1) Вы можете ежегодно получать налоговый вычет в сумме внесенных на счет денежных средств (но не более лимита), или (2) в том случае, если Вы получили прибыль от операций на ИИС, Вы можете не платить налог на доходы с этой прибыли. Этому вычету посвящена статья 219.1 «Инвестиционные налоговые вычеты» Налогового кодекса.

Как подсчитать вычет и налог к возврату

Сумма вычета уменьшает так называемую налогооблагаемую базу, то есть ту сумму, с которой у Вас удерживают налог. Получить от государства в виде возвращенных налогов Вы сможете не сумму вычета, а 13% от суммы вычета, то есть то, что было заплачено в виде налогов. При этом Вы не сможете получить больше, чем заплатили налогов. Например, Вы внесли на ИИС 100 рублей. 13% от 100 рублей это - 13 рублей. Вы сможете получить 13 рублей, только если заплатили за год 13 рублей налогов. Если Вы заплатили налогов меньше, то сможете вернуть только то, что заплатили. Также при расчете нужно учитывать лимит вычета, установленный законом. Если лимит вычета составляет 400 000 рублей в год, Ваш вычет за год не может быть больше, а налог к возврату за год не может быть больше чем 13% от лимита вычета, то есть 52 000 рублей. Вернуть можно только налоги, уплаченные по ставке 13% (кроме налога с дивидендов).

Максимальный размер вычета по ИИС и условия

Такой вычет можно получать каждый год, неограниченное количество раз. Но максимальный размер вычета по взносам (способ 1) составляет 400 000 рублей в год. По вычету по прибыли (способу 2) ограничений нет: при любой сумме прибыли НДФЛ не удерживается. В каждом из способов, если Вы закроете ИИС раньше, чем через 3 года с момента заключения договора на ведение счета, все перечисленные Вам суммы налога к возврату нужно будет вернуть в бюджет.

Вычет по взносам (первый способ)

Для того чтобы получить налоговый вычет по взносам на ИИС, необходимо, чтобы у Вас был только один договор на ведение ИИС. Обязательное условие для получения такого вычета – наличие доходов (например, заработной платы) в том году, за который планируется получение налогового вычета. Доходов, с которых был удержан и перечислен в бюджет налог по ставке 13%, кроме дивидендов. По окончании того года, за который Вы хотите получить вычет, в налоговую инспекцию необходимо предоставить декларацию 3-НДФЛ, заявление на возврат налога, справку 2-НДФЛ и документы, подтверждающие право на вычет, то есть документы, подтверждающие факт зачисления денежных средств на ИИС.

Вычет по прибыли (второй способ)

Получить налоговый вычет на доход можно по окончании договора на ведение ИИС, но не раньше, чем через 3 года с момента заключения такого договора. Необходимо предоставить налоговому агенту (брокеру) справку из налоговой инспекции о том, что Вы не пользовались правом на получение налогового вычета по взносам на ИИС в течение всего срока действия договора на ведение ИИС, а также не имели других аналогичных договоров. После чего Вам будут выплачены Ваши денежные средства, и налог на доходы не будет удержан. При этом не важно, есть ли у Вас другие доходы, облагаемые налогом по ставке 13%. Если Вы закрываете ИИС ранее, чем через 3 года после его открытия, с прибыли от операций на счете будет удержан НДФЛ.

Выбор между двумя способами

Получить вычет можно или по взносу, или по прибыли. Нужно выбрать одно из двух. Есть среди прочих такие стратегии выбора:

|

Сравнение двух способов

| Вычет по взносам | Вычет по прибыли | |

|---|---|---|

| Кто предоставляет вычет | Налоговая инспекция | Брокер (или управляющий) |

| Какие нужны документы | Декларация 3-НДФЛ, справка 2-НДФЛ, заявление на возврат налога, документ от брокера о зачислении взноса | Документы от инспекции о том, что вычет по взносам не использовался |

| Когда можно получить вычет | По окончании календарного года, в котором был взнос | Через 3 года с момента открытия счета |

| Сроки рассмотрения | По закону у налоговой инспекции есть 4 месяца на проверку Ваших документов и перечисление денег | Брокер (или управляющий) сразу в момент выплаты Вам прибыли не удерживает с Вас налог |

| Лимиты вычета | 400 тыс. рублей в год | Размер вычета не ограничен, но размер взноса - не более 400 тыс. рублей в год |

| Примечания | Необходимы удержанные налоги | --- |

Примеры

Способ 1. Заработная плата Александры в 2015 году составила 100 тысяч рублей в месяц. Каждый месяц она получала 87 тысяч рублей (87%), остальные 13 тысяч рублей (13%) работодатель удерживал и перечислял в бюджет в виде НДФЛ. Александра в 2015 году открыла Индивидуальный инвестиционный счет, заключила договор на ведение счета сроком на 3 года и внесла в течение года на счет 400 тысяч рублей. В 2016 году, обратившись в налоговую инспекцию, Александра получила вычет за 2015 год в сумме 400 тысяч рублей. Налог к возврату составил 52 тысячи рублей. В 2016 году Александра внесла на тот же ИИС 200 тысяч рублей. В 2016 году заработная плата Александры была такой же, как и в 2015 году. В 2017 году Александра получила вычет за 2016 год в размере 200 тысяч рублей, а налог к возврату составил 26 тысяч рублей.

Способ 2. Светлана в 2015 году открыла Индивидуальный инвестиционный счет, заключила договор на ведение счета сроком на 3 года и внесла за весь период действия договора на счет 500 тысяч рублей. Вычет по взносам на ИИС (способ 1) Светлана не получала. В 2018 году после того как прошло 3 года Светлана решила закрыть счет. Она получила 600 тысяч рублей. Ее прибыль составила 100 тысяч рублей. Она имеет право не платить налог на доходы (получая вычет) с этих 100 тысяч рублей.

Документы для получения вычета по взносам

Такие документы нужно подать в инспекцию для получения вычета по взносам (первый способ):

|

Как получить вычет с Налогией

На веб-сайте Налогия Вы найдете все для того, чтобы получить вычет. Теперь не нужно обращаться к консультантам. Вы сможете все сделать быстро и надежно:

1 Заполнить декларацию на веб-сайте Налогия. С нами правильно заполнить декларацию будет быстро и просто.

2 Приложить к декларации документы по перечню. Перечень и шаблоны заявлений можно бесплатно скачать в разделе веб-сайта «Полезное» / «Документы для вычета».

3 Отнести документы в инспекцию и получить деньги. Подготовленные документы Вам останется только отнести в инспекцию и получить деньги.

Чтобы перейти к заполнению налоговой декларации 3-НДФЛ для возврата налога в интернет-программе "Налогия.Декларация" на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Т.е. налоговый вычет предоставляется при условии, что гражданин имеет доходы, облагаемые подоходным налогом по ставке 13% НДФЛ.

Налогоплательщиками налога на доходы физических лиц (НДФЛ) признаются:

- физические лица, являющиеся резидентами Российской Федерации (резиденты РФ – это физические лица, фактически находящиеся на территории Российской Федерации не менее 183 дней в календарном году);

- физические лица – нерезиденты, получающие доходы от источников в Российской Федерации.

Кто имеет право на налоговые вычеты

Налоговые вычеты касаются граждан, которые купили квартиру, потратили деньги на свое обучение, обучение своих детей или лечение. Участники боевых действий, просто граждане, имеющие детей. Более подробная информация распределена по видам налоговых льгот:

Виды налоговых вычетов:

Стандартные налоговые льготы предоставляются:

- вычет 1400 рублей (3000 рублей - на третьего и последующего ребенка) предоставляется налогоплательщикам, являющимся родителями, супругами родителей, приемными родителями, опекунами, попечителями, на каждого ребенка, находящегося на их обеспечении, за каждый месяц налогового периода до месяца, в котором их доход, исчисленный нарастающим итогом с начала налогового периода, превысит 350 000 рублей.

На ребенка-инвалида родителям и усыновителям (их супругам) предоставляется вычет в размере 12000 рублей, а опекунам, попечителям, приемным родителям (их супругам) - 6000 рублей. - вычет 500 рублей - за каждый месяц налогового периода таким категориям налогоплательщиков, как Герои СССР, РФ, участники ВОВ, блокадники, узники концлагерей, инвалиды с детства, инвалиды I и II групп и ряд других.

В соответствии со статьей 220 Налогового кодекса РФ имущественный налоговый вычет могут получить налогоплательщики, которые произвели расходы на новое строительство либо приобретение жилья (с 2005 года доли (долей) в жилом доме или квартире), а также в сумме, направленной на погашение процентов по ипотечным кредитам, полученным налогоплательщиком в банках Российской Федерации. Размер вычета ограничен суммой 2000000 руб. без учета сумм, направленных на погашение процентов по ипотечным кредитам, полученным налогоплательщиком в банках Российской Федерации и фактически израсходованным им на новое строительство или приобретение на территории Российской Федерации жилого дома или квартиры. Налоговый вычет при покупке квартиры предоставляется налогоплательщику на основании заявления при подаче налоговой декларации и документов, подтверждающих право на данный вычет. Повторное предоставление налогоплательщику имущественного налогового вычета на покупку или строительство жилья не допускается.

Согласно статьи 219 НК РФ социальные налоговые льготы предоставляются в тех случаях, когда налогоплательщик несет так называемые социальные расходы. Социальные налоговые вычеты предоставляются по пяти основаниям:

- по расходам на благотворительные цели и пожертвования;

- по расходам на обучение;

- по расходам на лечение;

- по расходам на негосударственное пенсионное обеспечение и добровольное пенсионное страхование;

- по расходам на уплату дополнительных страховых взносов на накопительную часть трудовой пенсии.

Порядок предоставления профессиональных вычетов рассмотрен в статье 221 НК РФ. Право на получение профессиональных налоговых вычетов имеют, в частности, индивидуальные предприниматели, адвокаты, нотариусы, в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов. Если налогоплательщики не в состоянии документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуальных предпринимателей, то профессиональный налоговый вычет производится в размере 20% общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности. Воспользоваться профессиональным налоговым вычетом могут лица, которые:

- осуществляют предпринимательскую деятельность в качестве индивидуальных предпринимателей;

- занимаются частной практикой (нотариусы, адвокаты, учредившие адвокатские кабинеты, и др.);

- выполняют работы (оказывают услуги) по договорам гражданско-правового характера;

- получают авторские и другие вознаграждения.

Существует предел вычета - сумма, после которой налоговый вычет перестает действовать. Ниже указаны придельные суммы для налоговых вычетов

- Имущественный налоговый вычет = до 2.000.000 рублей (налоговые вычеты при покупке квартиры, дачи, дома) + вычет с ипотечных процентов до 3 млн. руб., если вы воспользовались ипотекой

- Социальный налоговый вычет = до 120.000 рублей за свое образование, братьев/сестер, и не более 50 000 руб. за образование каждого из детей

- Социальный налоговый вычет = до 120.000 рублей за лечение

- Социальный налоговый вычет = НА ВСЮ СУММУ затрат при дорогостоящем лечении

Налоговой базой по НДФЛ признаются все доходы налогоплательщика, как в денежной, так и натуральной форме, а также доходы в виде материальной выгоды. При этом для доходов в натуральной форме налоговая база определяется исходя из рыночных цен.

Налоговым периодом по НДФЛ является календарный год.

В перечень доходов, не подлежащих обложению НДФЛ, в частности, включаются государственные пособия, за исключением пособий по временной нетрудоспособности (в т.ч. пособие по уходу за больным ребенком), государственные пенсии, компенсационные выплаты в пределах установленных норм и ряд других доходов.

Налоговый вычет – это компенсация в виде установленной по закону суммы, уменьшающая размеры доходов, с которой оплачиваются налоги. В большинстве случаев под этим понятием подразумевается возврат части средств за налоги, которые были уплачены ранее.

Для примера, имущественный налоговый вычет дает право возвратить 13% суммы затраченного на приобретение жилья.

Какие изменения по налоговым вычетам произошли в 2019 году

В 2019 году было внесено несколько поправок в Налоговый Кодекс (далее по тексту НК России).

- cтандартные вычеты;

- вычеты на детей, в том числе детей-инвалидов;

- имущественные вычеты.

Кроме этого, были внесены новые коды по выплатам вычетов в справку 2-НДФЛ. Также были пересмотрены сроки перечислений, которые необходимо совершать в бюджет от компаний работодателей.

Стандартные вычеты по НДФЛ в 2019 году

В 2019 году внесены некоторые поправки в уплату стандартных вычетов. Они указаны в ФЗ-317 от12.11.2015г.

- Увеличивается величина предельного дохода до суммы в 350000 руб.

- Также повышены суммы, которые выплачиваются родителям или опекунам, на иждивении которых находится ребенок инвалид (1 и 2 группа инвалидности) до 18 лет, либо до 24-х лет, если он учится в среднем или высшем учебном заведении на очной форме обучения.

Для родителей размер налогового вычета составит 12000 руб.

Для опекунов (либо усыновителей) сумма определена в размере 6000 руб.

Социальные вычеты по НДФЛ в 2019 году

С 2019 года каждый сотрудник предприятия имеет право получать выплаты по , выплачиваемым на обучение и лечение через своего работодателя. Для того чтобы воспользоваться этим правом, сотрудник должен получить уведомление в инспекции.

Чтобы это сделать, необходимо:

- предоставить в инспекцию документы, которые подтверждают расходы, а также написать заявление;

- забрать уведомление и предоставить его работодателю. Оно будет подготовлено в срок, не превышающий тридцати календарных дней.

Сотрудники имеют право накапливать вычеты и каждый раз получать уведомления в инспекции, если регулярно затрачивают средства на обучение и/или лечение. Получить вычеты можно одним платежом, либо по каждому уведомлению в отдельности.

Вычеты предоставляются в тот же месяц, когда работник подает документы в инспекцию. В случаях, если суммы доходов будут ниже размеров данных льгот, налог может быть возвращен в инспекции.

Детские вычеты по НДФЛ в 2019 году

Вычет на детей – это стандартная форма льготы, которой могут воспользоваться супруги, имеющие детей, в том числе опекуны, попечители, усыновители и приемные родители. Эта форма налоговой льготы предоставляется всем детям до 18 лет, а так же студентам (аспирантам, ординаторам, курсантам, интернам) до 24 лет, которые обучаются на очном отделении в среднем или высшем учебном заведении.

На первого и второго малыша размер выплат составляет по 1400 рублей. Третьи и последующие дети имеют право получить по 3000 рублей.

На первого и второго малыша размер выплат составляет по 1400 рублей. Третьи и последующие дети имеют право получить по 3000 рублей.

Порядок рождения детей исчисляется по хронологии и не зависит от того, имеют ли право старший ребенок (дети) на выплату детского вычета или нет.

По закону установлен лимит, при достижении которого выплата вычета прекращается. В 2018 году сумма достигла 350000 рублей (ранее была на отметке 280000). Для получения налогового вычета на ребенка нужно предоставить бухгалтерам компании, в которой работает родитель, копию свидетельства о рождении малыша.

Существует два момента, с которыми могут столкнуться родители при получении данной льготы:

- В случае, если родители разведены, второй родитель (который не проживает с ребенком), имеет право воспользоваться налоговым вычетом только при условии его участия в обеспечении малыша.

Это может быть подтверждено алиментными платежами, которые перечисляются на ребенка. - Матерям и отцам одиночкам предоставляется право воспользоваться получением двойного размера налогового вычета.

Это допустимо в случае, если один из родителей неизвестен, лишен родительских прав или его уже нет в живых.

Также удвоением размера вычета можно воспользоваться в случае наличия письменного отказа от второго родителя на его получение.

В случае достижения ребенка возраста 18 лет выплата льготы прекращается с 1 января года следующего за годом его совершеннолетия, либо в случае достижения лимита. Уплата выплат на студентов заканчивается с окончанием обучения, либо по достижении 24-х летнего возраста.

Имущественные вычеты по НДФЛ в 2019 году

Существенные изменения претерпели и вычеты на имущество, если продается недвижимость. С 2019 года повысился минимальный срок, в течение которого собственник владел имуществом и по истечении которого доход не облагается налогом.

До этого года он составлял три года для всех категорий владельцев. С нынешнего года для большинства собственников срок владения имущества увеличился до пяти лет.

Из этого правила существуют три исключения. Это категории владельцев, для которых установленный минимальный срок остался на прежнем уровне – три года.

- Собственники недвижимости, полученной по договорам дарения от кого-то из членов семьи и/или близкого родственника, либо в качестве наследства.

- Владельцы имущества, которое было получено вследствие приватизации объекта.

- Собственники, которые одновременно являются налогоплательщиками уплачивающими ренту, получившие недвижимость по договорам содержания с пожизненным иждивением.

Для остального имущества, под которое попадают гаражи, картины, машины и т.п., минимальный срок владения остается на прежнем уровне – 3 года.

Важно! На имущество в виде ценных бумаг налоговые льготы рассчитываются с учетом убытков. Для его получения необходимо заполнить форму при подаче 3-НДФЛ.

Есть еще одно существенное изменение, которое коснулось имущественных вычетов – это введение коэффициента кадастровой стоимости при продаже недвижимости (домов, квартир, дач и т.п.). Ранее многие владельца собственности занижали реальную стоимость, указывая в договоре 1 млн. руб., что позволяло им избежать уплаты налога.

Теперь вводится коэффициент кадастровой стоимости. Это означает, что при продаже имущества будет учитываться его кадастровая стоимость за минусом коэффициента 0,7.

В случае, если в договоре прописана сумма ниже этого показателя, то она будет умножена на коэффициент 0,7. С 2019 года это новшество распространяется на все категории физических лиц, вне зависимости от разновидности недвижимости.

О праве на имущественный налоговый вычет 2019 (купля-продажа недвижимости) можно узнать из видео.

Коды вычетов по НДФЛ в 2019 году

На 2019 год утверждены новые . В соответствии с приказом ФНС добавлены коды, которые нужно указывать в справке 2-НДФЛ в третьем разделе в строке напротив доходов физического лица.

| Номер кода вычета для справки 2-НДФЛ | Расшифровка обозначения |

|---|---|

| Коды для лиц, получающих до 18 лет и студентов (аспирантов, ординаторов, курсантов, интернов) очной формы обучения до 24-х летнего возраста | |

| 114 | Для первого ребенка. |

| 115 | Для второго малыша. |

| 116 | |

| 117 | Вычеты, уплачиваемые на детей-инвалидов. |

| Коды для матерей и отцов одиночек, которые удваивают сумму вычетов вдвое | |

| 118 | Для первого ребенка. |

| 119 | Для второго малыша. |

| 120 | Для третьих и последующих детей родителя. |

| Коды для лиц, в пользу которых второй родитель отказался от получения вычета | |

| 122 | Для первого ребенка. |

| 123 | Для второго малыша. |

| 124 | Для третьих и последующих детей родителя. |

| Иные коды, ранее не указываемые в справке 2-НДФЛ | |

| 104 | Вычеты для лиц, имеющих: орден героя России или СССР, участников ВОВ, супругов, а также родителей военных, которые погибли во время службы и некоторых других граждан. Полный перечень можно посмотреть в подпункте №2, пункте №1, статьи №218 НК России. |

| 311 | Для работников, которым предоставляется льгота по покупке или строительству недвижимости на территории Российской Федерации. |

| 312 | Лица, воспользовавшиеся услугой кредита и/или целевого займа, которым полагается налоговый вычет на сумму процентов, уплаченных по нему. |

| 501 | Льгота на стоимость подарков, которые были получены от предпринимателей и/или организаций. |

| 508 | Налоговый вычет на суммы финансовой помощи, выплаченной единовременно от работодателя, когда рождается ребенок. |

Сроки перечисления НДФЛ

С 2019 года вступило в силу несколько поправок по срокам перечисления НДФЛ в бюджет. Далее представлена таблица, в которой указаны сроки для разных форм выплат.

| Форма получаемого дохода | Срок, в который предприятие обязано перечислить НДФЛ |

|---|---|

| Выплаты на счета работников посредством банка. | В тот же день, когда был уплачен доход. |

| Из кассы предприятия, средствами, полученными через банк для их выплаты. | Тот же день, когда деньги были перечислены из банка. |

| Из кассы предприятия, собственными средствами (выручкой). | |

| Натуральная форма доходов | В день, который следует за днем, когда удерживается налог. |

| Доходы от материальной выгоды | В день, который следует за днем, когда удерживается налог. |

Отдельные изменения претерпели перечисления НДФЛ, которые уплачиваются с отпускных и листов нетрудоспособности, в том числе выдаваемых по уходу за детьми.

Выплаты НДФЛ должны быть произведены в последний день месяца (имеется в виду календарный день), когда была произведена выплата отпускных или больничных.

Все вышеуказанные изменения вступили в силу с 01.01.2016 года и будут действовать дальше, кроме случаев, если не будут утверждены новые нормы.

Как получить налоговый вычет за квартиру узнайте из видео.

Вконтакте